網際網路保險,玩得有點“嗨”,當心“挂羊頭賣狗肉”的假創新

不久前,明星鹿晗和關曉彤公佈了戀愛消息,粉絲沸騰。淘寶網馬上有商家開始銷售“鹿晗戀愛險”,每單保費11.11元,承諾如鹿晗關曉彤一年後仍保持戀愛關係,商家便支付雙倍金額,不少粉絲竟然投保。

如今,網路世界無所不包,“奇葩”險種層出不窮:違章貼條險、熊孩子惹禍險、扶老人被訛險、忘穿秋褲險、美廚娘關愛險、腸胃險、痘痘險……險種之多之奇,只有想不到,沒有做不到。

大多數網際網路保險費用並不高,便宜的僅需1元,“毛毛雨”隨手投;多的百十元,花得也不心疼。此外,很多險種提供定制化“套餐”,微信、支付寶就可以轉賬。於是,“我的保險我做主”,個性化、去仲介化,使其得到越來越多消費者尤其是年輕人的熱捧。有數據顯示,網際網路保險70%以上使用者為“80後”到“90後”的年輕人。

可是,對消費者來説,某些網際網路保險,其實並不保險!

一是有詐騙和非法集資嫌疑。一些險種並非保險機構開發、銷售,保單毫無法律效力。比如某淘寶小店銷售的戀愛險,“99元一份,兩年期滿結婚,贈送婚禮策劃以及199元禮金;滿三年結婚,禮金額度提升至299元”,看上去甜甜蜜蜜,實則暗藏風險——所謂保單,不過是商家自行印製的一張紙,若該險種大賣後商家卷款跑路,哪還有禮金可追?

南開大學金融學院教授朱銘來指出,目前有些流量平臺假借保險之名非法集資,或撒出高額回報的“誘餌”,或偽造保單,騙取消費者資金。這些平臺並不具備保險代理資格,按規定只能為保險雙方提供客戶推薦、保險比價等業務,但他們顯然在違規違法銷售。

二是有博彩性質,“網銷保險”可能是網路賭博。前兩年,某些正規保險機構銷售霧霾險、世界盃遺憾險、寵物懷孕險、股票跌停險、中秋賞月險。專家指出,這些保險“標的”毫無規律可循,定價和條款更沒有風險數據支撐,與賭博並無二致。所幸這些“創新”都被監管部門及時亮了紅牌。

三是商家對關鍵資訊含糊其辭,産品名不副實。有些網際網路保險的條款不清楚,保險機構相關資訊披露不完整不充分,或者誇大理財收益、弱化保險産品性質,或者缺少風險提示,免責免賠付條款存在歧義和誤導,損害消費者權益。

北京某民營企業銷售人員張猛想給孩子投保一份健康保險,網上有一款年繳保費400元就可以享受普通病保額30萬元的保險項目,他粗略看了一遍條款就投保了。今年,他的小孩生了一場大病,治療和手術花費了十幾萬元。張猛去理賠時才發現,他投保的是醫療費用補充型保險。“醫保報銷了近80%的費用,我自己需支付2.4萬元。根據條款,保險公司還要免賠1萬元,最後只賠給我1萬元。”回過頭再看條款,才發現有免責、免賠額等説明,但都是用比較小的字號標注,“感覺就是故意的,讓人忽略掉這些特殊説明。”

四是個人資訊遺失或洩露風險。太平人壽有關負責人告訴記者,目前有些公司與不具備資質的第三方網路平臺開展業務。“看上去平臺與保險機構的系統對接了。事實上,投保後,保險機構還是要人工導出投保資訊,再通過自家網銷、電銷或業務員直銷的方式完成投保。這種線上線下脫節的運作模式無法完整保留消費者的投保軌跡,極易發生銷售誤導和理賠難的問題。”業內人士擔憂,如果某些保險公司將客戶隱私數據放在公共“雲”伺服器上,或是自身資訊系統出現維護不當等情況,都會導致客戶個人資訊洩露。

專家指出,目前網際網路保險剛起步,市場發育還不完善。網路場景定制、保費小額度、科技應用這些“便宜條件”,對消費者來説是雙刃劍。一方面,涌現了退運險、手機碎屏險等基於保險原理、定價較為科學的險種,滿足了多層次、多元化風險保障需求。另一方面,某些挂羊頭賣狗肉的“保險創新”,借勢網路忽悠、欺騙消費者。雖然每單額度很低,談不上“高風險”,但猶如金融市場的“牛皮癬”,讓人難受。

不僅消費者容易被涮,保險業面臨的風險也不容忽視

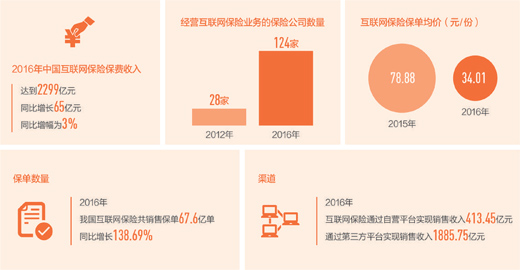

數據顯示,2012—2016年,我國網際網路保費收入從106億元增長到2299億元,增長了20多倍;經營網際網路保險業務的保險機構從28家發展到124家。傳統的保險公司大都通過自建網站或者與第三方平臺合作等模式開展了網際網路保險業務。網路平臺的“保險熱潮”勢不可擋,手機保險APP軟體更是令人眼花繚亂。

但風險也在潛滋暗長。

最突出的問題就是合作平臺方並不具備資質,給保險公司“惹麻煩”。太平人壽相關負責人指出,這些平臺一旦出現集體違約或擠兌等系統性風險事件,會反向傳導至保險公司,對保險公司當年甚至接下來幾年的經營業績及償付能力帶來嚴重影響。“有些保險公司與合作的平臺開展信用保證保險業務,但承保的資産較為複雜,風險敞口過大。”這位負責人説。

其次是假保單屢禁不絕。保監會不久前通報了多起網際網路小貸公司涉嫌冒用保險公司名義、搭售偽造的“小額貸款意外責任險”保單騙取受害人資金案件。其中,涉案機構上海騰蔚投資管理有限公司的投資者遍及廣東、江蘇、河北等多個省市,投資金額從幾千元到10多萬元不等,該機構號稱其貸款産品有“太平洋保理機構”進行保障,還向客戶出具了由該險企承保的“網路支付賬戶安全責任保險”保單,但太平洋財險聲明從未與該機構有合作。別人造假、保險公司躺槍,要承擔“破壞容易修復難”的信譽風險。

還有數據定價風險。平安“一賬通”有關負責人認為,由於缺少相關歷史數據積累及應用,網際網路保險在創新型業務的經營上可能有較大偏差。“網際網路本身的虛擬性也會産生各種‘偽數據’,影響精準定價。”

資訊與技術安全風險也不可忽視,包括員工線上操作不當引致的客戶資訊洩露等法律風險,線下服務能力不足導致的信譽風險,非對面交易引發的帶病投保等。

“網路時代,保險經營可以突破地域限制、打破行業壁壘,一旦發生風險,擴散起來也很快。”朱銘來認為,保險産品天然具有社會性、公益性,特別是網際網路保險,覆蓋面廣,每年新增保單可達十幾億份,客戶群體非常龐大,發生群體性退保、理賠糾紛,造成的負面影響將不局限于經濟領域,還會延伸到社會領域。“此外,如果網際網路保險給消費者的印象老是‘博眼球’‘不靠譜’,那無疑在破壞行業發展生態,動搖行業發展根基,這是行業的最大風險。”朱銘來説。

強化企業自身責任,提高協同監管力度,盯住“黑名單”,用好“大數據”

“網際網路、手機APP裏的保險産品千奇百怪,我怎麼知道誰是真的誰是假的?淘寶小店賣保險,這事歸保監會管還是工商局管?如果是非法經營,平臺要不要承擔責任?”北京某銀行員工徐女士認為,現在網際網路保險發展一日千里,監管還應再加力。

2016年10月13日,中國保監會發佈了《網際網路保險風險專項整治工作實施方案》,對保險公司網銷産品時進行不實描述、片面或誇大宣傳過往業績、違規承諾收益等誤導行為,保險公司與不具備經營資質的第三方網路平臺合作的行為,以及非持牌機構違規開展網際網路保險業務等行為,都作出了警示。

“按現有的監管框架,只有合規持牌的機構才能銷售保險,只有符合精算規律等核心要件的‘保險’才能叫作保險,但市場上的情形還比較嚴重。”業內人士指出,網際網路面廣層多,不能光靠某一家監管部門發力,凈化網際網路保險市場,需要金融、工商、資訊等管理部門協同治理。

就保險業自身而言,受訪業內人士認為,有以下幾方面工作可以“馬上就辦”:

“在産品開發方面,無論第三方平臺提出怎樣的‘腦洞’,保險公司都不能迫於市場份額壓力屈從,要遵循産品開發流程,嚴控保險風險;在經營方面,建立有效的內控制度,加強對銷售行為的管理,確保業務沒有瑕疵,不發生重大經營風險事件及聲譽風險事件。”朱銘來説。

太平人壽相關負責人表示,對於不具備經營資質的第三方平臺及提供增信服務、設立資金池及非法集資等的網貸平臺,保險機構應堅決停止合作,同時提醒消費者定期在行業協會或保險公司官網查看産品內容,從正規渠道獲取産品資訊。

“對於核保風險、操作風險、資訊安全風險等,應提升技術水準,建立起網路安全‘護城河’。”平安健康險科技中心副總經理邱輝説,比如針對産品的定價,進行基於大數據的智慧分析,根據歷史、地區、市場、再保等多維度數據來精準定價,確保風險的可控;對於操作風險,保險公司應通過各類授權、升級、加密等系統進行嚴密的流程、授權管控,確保有限的、有授權的內部人員才能進行特定的操作;針對外部的資訊訪問,通過應用各類入侵檢測、防火牆、加密等技術手段,將敏感的數據限定在客戶本人,並且進行嚴格的事前、事中和事後訪問控制,確保資訊安全。

不久前,順豐快遞通過掃碼識別,讓收發件人員“見碼不見名”,防止面單上客戶資訊被洩露。業內人士建議,保險公司借助第三方平臺實現交易,也應該形成一個交易閉環,客戶資訊輸入、轉賬支付等,對第三方都不可見。

監管部門該如何未雨綢繆?

“前提是鼓勵創新,以開放包容的態度,為網際網路保險健康發展預留出空間。同時,切實保護消費者權益,重點加強産品開發、資訊披露、資訊安全、落地服務以及第三方平臺等方面的監管,增強網際網路保險業務的透明度。”朱銘來説。

太平人壽建議,監管機構加強對保險領域違法失信相關責任主體資訊的管理和共用,形成定期通報及公佈機制,如網際網路保險第三方網路平臺黑名單等,以便進一步加強保險業風險防控,有效隔離其他風險的傳遞。

此外,目前行業數據比較分散,分為保險公司、行業平臺、前端客戶APP導入數據,中端仲介、渠道、理賠、呼叫數據,後端財務收付數據,等等,種類繁多且龐雜。業內人士建議,應儘快建立大數據平臺,統一數據存儲和傳遞標準,並將不同系統進行數據打通,再根據不同需要進行數據挖掘,以此加強大數據在反理賠欺詐中的應用,為行業優化産品和服務提供基礎服務。