1、原材料市場

1.1 原材料市場綜述

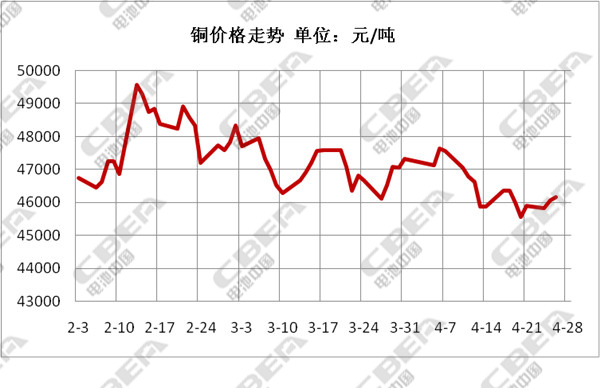

2017年全球銅需求預計將超過2300萬噸,中國是全球最大的銅消費國,需求佔到近一半,在即將到來的數月中,建築和工業方面的需求將會更趨活躍,預計中國第二季度的銅需求將會有所提升。據海關總署公佈數據顯示,中國3月銅礦石及其精礦進口163萬噸,同比增長19%,延續了一直以來的增長勢頭。進入二季度後,銅市場消費面的實質性表現將直接影響銅價能否繼續高位運作。

隨著下游需求的回暖,疊加比值的回升,宏觀風險偏好上升提振等因素的影響,銅價短期將獲得支撐,預計銅價將在偏強區間震蕩。

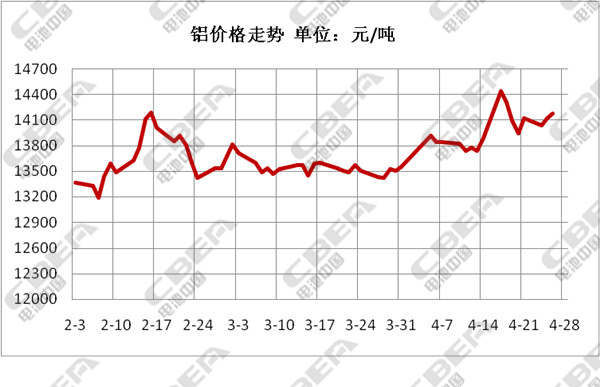

四月份以來,受黑色系商品下跌的拖累,有色金屬乃至大宗商品整體走弱,有色板塊下跌5.44%。

鎳市場方面,目前鎳現貨市場供應充足,現貨價格偏弱,打壓市場情緒,加之菲律賓雨季即將結束,中國鎳進口量有望逐步回升。受下游不銹鋼市場走弱的影響,近期中國鎳價持續下滑,加之印尼鎳礦重新出口中國,後市鎳礦供給反彈預期漸增。在市場情緒持續惡化拖累下,短期內鎳市場仍不樂觀。但從國際鎳業研究組織(INSG)公佈數據顯示,全球2月精煉鎳供應缺口已經擴大至4400噸,從數據上可以看出,全球鎳市整體仍處於供應短缺的局面,供需結構的改善將為鎳價提供部分支撐。

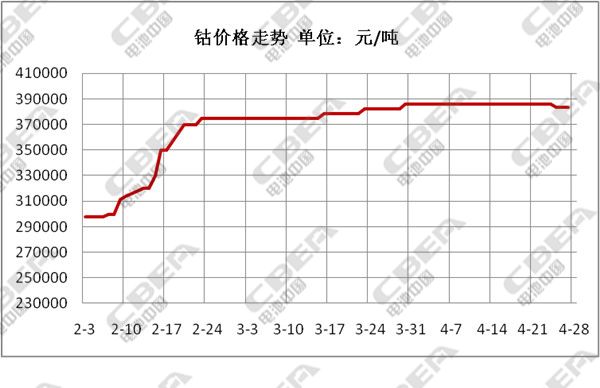

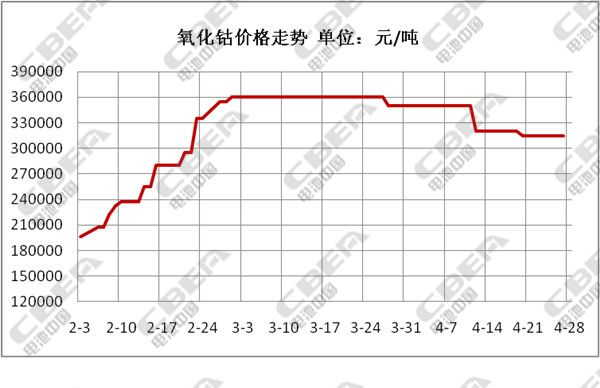

鈷價在4月份基本是處於橫盤狀態,國內鈷價仍低於外盤價格,外媒鈷價近兩次報價持平,國內鈷市仍表現出弱勢運作態勢;臨近月底,鈷市場上下游詢盤量有所增加,但實際成交並不多,市場多在觀望,最後交易日電解鈷價格報37.5-39.2萬元/噸,均價較上周有所下滑。海外市場由於部分冶煉企業持續停産,2017年鈷供應量有可能進一步減少;需求方面,預計2017年中國鈷消費量為5-5.2萬噸,同比增加10%。

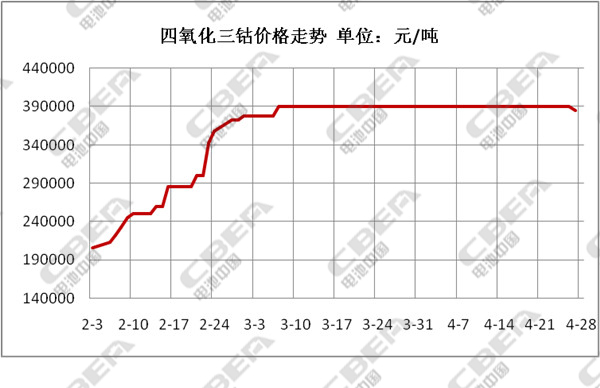

四氧化三鈷本月市場保持小幅上漲態勢,但漲幅有所放緩,受終端需求旺盛拉動,供應商惜售現象明顯,臨近月底議價期,部分廠家報價有所鬆動,下游詢單較活躍,但高位成交一般,下游多按需採購;目前,四氧化三鈷市場價格在37.5-39.5萬元/噸,4月份市場均價為38.97萬元/噸,均價較3月小漲2000元/噸。氧化鈷市場仍在消耗庫存,廠家報價進一步下調,下游採購接單意願增強,市場成交較活躍,目前市場價格在30-33萬元/噸左右,4月份市場均價為32.78萬元/噸,均價較3月下跌3.08萬元/噸;鈷鹽市場價格將逐步回歸理性。

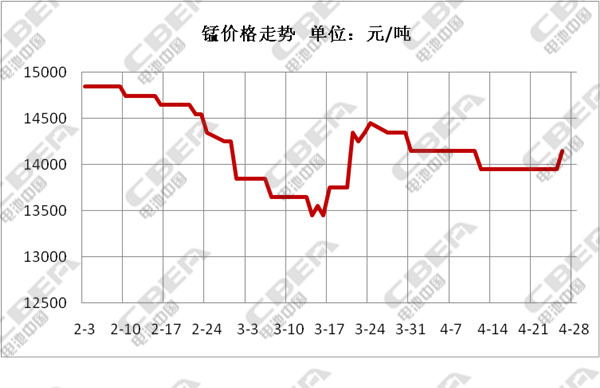

電解錳價格本月延續小漲態勢,均價較3月上漲50元/噸。電解錳現貨成交價整體持穩,錳廠方面著力點在於錳三角環保督查對電解錳企業正常生産的影響,及礦山停工可能導致錳礦石供應缺口,均可能造成國內電解錳産量的縮減,因此錳廠認為在供需關係改善的情況下後市將有一波漲潮是大概率事件,抬升報價欲推動市場漲勢。目前電解錳市場干擾因素頗多,但是均難以形成價格共振,回歸到本質,現階段價格其實由成本和供需基本面來決定,環保力度是接下來電解錳價格變動的主要變數,只有環保影響落到實處,真正改變短期電解錳供需格局,電解錳價格才有穩步上漲的可能。

1.2 原材料價格指數

2、正極材料市場

2.1 正極材料市場綜述

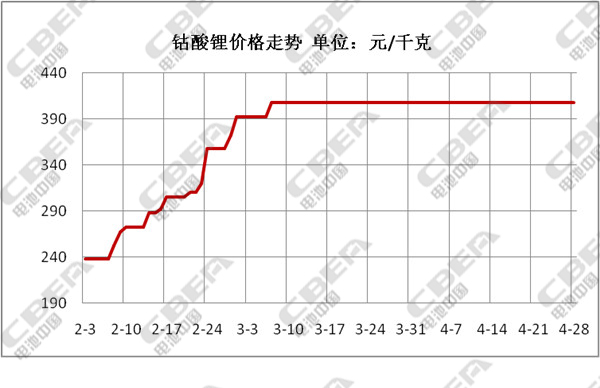

4月份鈷酸鋰市場均價為40.75萬元/噸,均價較上月小漲2700元/噸,鈷酸鋰正極材料廠家平穩出貨,價格以穩為主。近期鈷酸鋰市場上漲動力不足,臨近假期,部分供應商報價有所鬆動,市場採購需求尚好,部分老客戶訂單價格略有優惠。

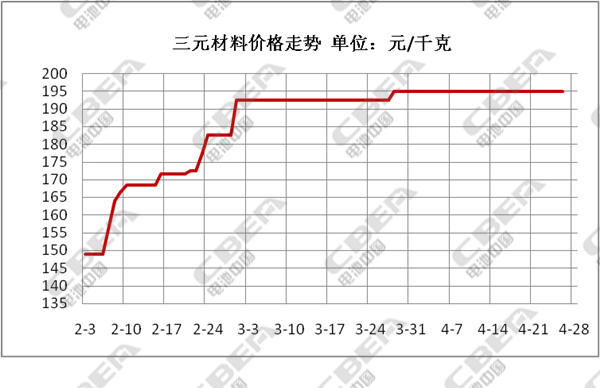

三元材料523係本月市場均價漲至19.5萬元/噸,均價較3月上漲2200元/噸;截至本週五三元材料523係價格在19-19.8萬元/噸, 基本與上周持平。由於原材料硫酸鈷價格出現部分回調,目前有些廠家報價有所鬆動,市場成交不多。

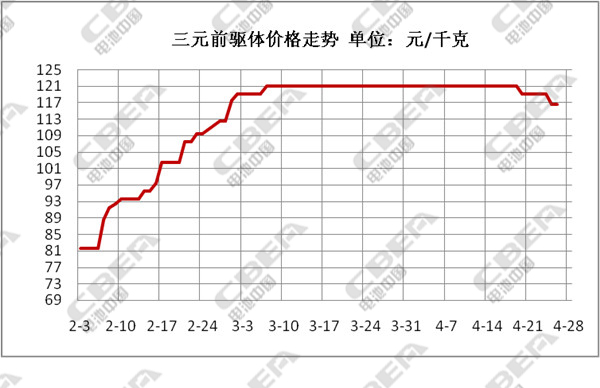

三元前驅體目前市場價格在11.5-11.8萬元/噸,4月份市場均價為12萬元/噸,較3月下跌500元/噸。三元前驅體價格在4月中下旬開始呈現小幅下滑態勢,主要是由於受原料硫酸鈷價格回調的影響,多數廠家已下調報價,市場成交情況仍不理想。

4月份開始,動力電池用鈷材料價格整體表現平穩,主要是由於前期市場價格上漲過快。電池級碳酸鋰目前市場主流價格為12.8-13.2萬元/噸,仍處於相對高位,較前期價格有所下滑;未來隨著碳酸鋰企業産能的不斷釋放,預計市場價格將可能進一步下滑,屆時三元正極材料的成本壓力將會得到一定程度的緩解。

2.2 正極材料價格指數

3、負極材料、隔膜、電解液市場

3.1 市場綜述

近期,國內負極材料市場出貨量有所回升,下游動力電池企業拿貨量有所增加,目前,低端負極材料主流報價1.8-2.2萬元/噸,中端産品主流報價4-5.5萬元/噸,高端産品主流報價8-10萬元/噸。預計5月份,隨著動力電池市場需求的逐步回溫,負極材料出貨量將會恢復到正常水準,市場活躍度會增強,2017年的負極材料市場仍被看好。

隔膜市場相對平穩,國內低端幹法隔膜市場競爭仍比較激烈,部分隔膜産品價格出現了下調。今年以來車企為了控製成本,對動力電池採購價打壓嚴重,隔膜産品出貨量有所減少。但市場對於二季度的市場預期還是比較樂觀的;目前,動力電池隔膜市場需求仍未回到高位,數位用幹法隔膜價格基本在2-3元/平方米,動力濕法隔膜市場主流價格在4-5元/平方米。企業擴建方面,包括星源、鴻圖、滄州明珠等在內的隔膜廠家都在擴建濕法動力隔膜項目,下半年市場將呈現集中投産現象,隨著産能的陸續釋放,預計隔膜價格或將呈現下滑態勢。

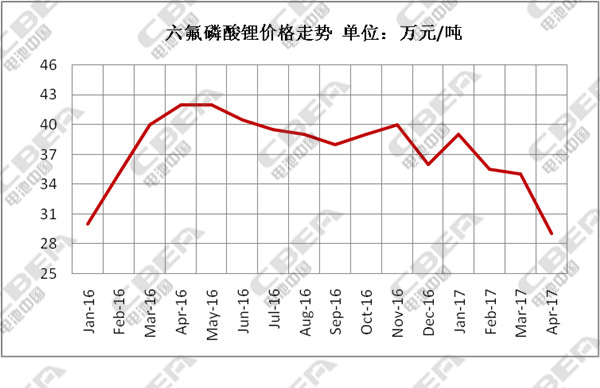

電解液市場受原材料價格影響較大,受原料六氟磷酸鋰價格下滑影響,電解液市場價格出現窄幅下跌,市場出貨情況有所好轉。六氟磷酸鋰目前市場價格約為26-32萬元/噸左右。隨著2017年各大鋰鹽廠商擴産的陸續完成,六氟磷酸鋰實際産能預計將達到3萬噸,供應將略大於需求,隨著六氟磷酸鋰企業新增産能的持續釋放,預計價格仍將呈現下滑趨勢。

3.2 價格指數

4、鋰電池市場

4.1 鋰電池市場綜述

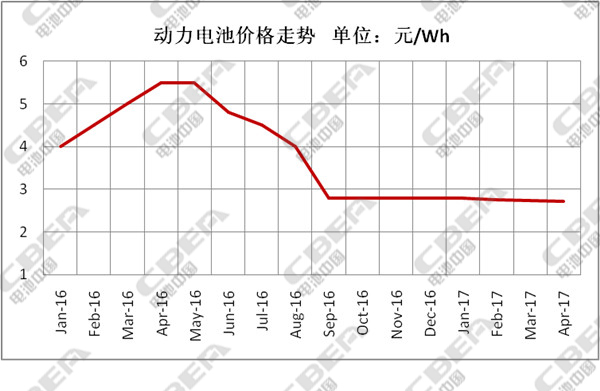

由於車企控製成本原因,對動力電池採購價格打壓嚴重,加上今年以來動力電池出貨量偏低,供需關係改變後電池企業相對弱勢,導致動力電池價格持續走低,目前三元電池包主流價已降至1.6-1.7元/wh附近,較年前降價幅度已達20%,而小廠對外報價更低,部分企業也表示已經沒有利潤空間了。數位電池方面,目前處於平穩期,出貨量維持在正常水準,2000容量型圓柱産品在5-5.3元/支左右,另外,進口電芯仍供應緊張,價格持高。

隨著2017年新能源汽車補貼的出臺,動力電池企業降成本壓力將激增。部分電動乘用車整車廠2017年對於電池廠家的價格要求比2016年降低35%-40%;2017年新能源汽車廠商為了保證自身品牌的市場和利潤,將嚴格控制配套動力鋰電池的成本,壓低動力電池廠商的價格。

4.2 鋰電池價格指數

4.3 鋰電池及相關材料産量統計

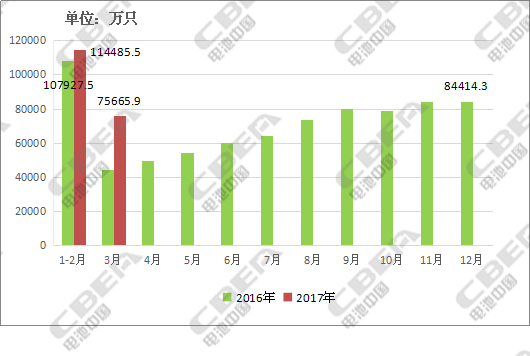

據國家統計局最新公佈數據顯示,2017年3月中國鋰離子電池産量為75665.9萬隻,去年同期産量為44364.6萬隻,同比增長45.3%;2017年1-3月累計産量為192130萬隻,同比增長35.2%。

據中國化學與物理電源行業協會統計,3月份磷酸鐵鋰正極材料産量為4140噸,達産率為52.9%,環比增長32.7%;三元正極材料産量為7510噸,達産率為116.4%,環比增長61.2%;負極材料産量為12400噸,環比增長33.9%;鋰電隔膜有效産量為8000萬平方米,達産率為70%,環比增長50%;電解液産量為8000萬噸,環比增長31.4%。各材料産量均呈現環比增長態勢,隨著第三批推薦車型目錄的出爐,4月份産品産量有望進一步增長。

2016-2017年3月中國鋰離子電池産量對比

5、新能源汽車市場

5.1 新能源汽車市場綜述

從3月份乘聯會公佈的産銷數據來看,2017年3月中國新能源乘用車(含純電動和插電式混動)銷量合計為27568輛,同比增長76%;1-3月新能源乘用車銷量合計為49477輛,超過了美國成為世界銷量第一的國家。

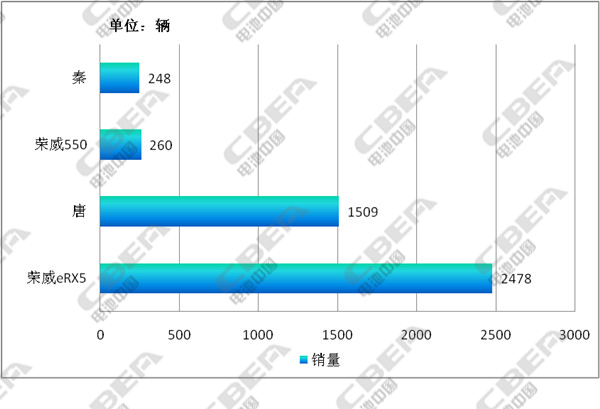

從具體車型來看,一季度的電動車主力車型主要是北汽EC180和吉利知豆;目前銷售情況來看,純電動車優勢凸顯,插電混動相對表現偏弱,但在插電混動車型中上汽的表現相對突出,榮威eRX5三月的銷量達到2478輛,有望進入世界前三。

隨著2、3月份新能源汽車的政策趨於穩定,新能源汽車推薦目錄重新發佈、地方補貼政策陸續出臺,産銷量數據都出現了平滑式的上揚;中國新能源汽車推廣還是受政策的影響較大,目前在中央層面除了免購置稅目錄外,其他影響新能源汽車推廣的相關目錄均已陸續發佈。國家對於清潔能源汽車的推動與鼓勵,將促進多種技術路線齊頭並進,尤其是在商用車領域,新能源汽車的市場格局或將發生變化,預計2017年新能源汽車市場的發展會相對穩定。

5.2 新能源汽車産銷量統計

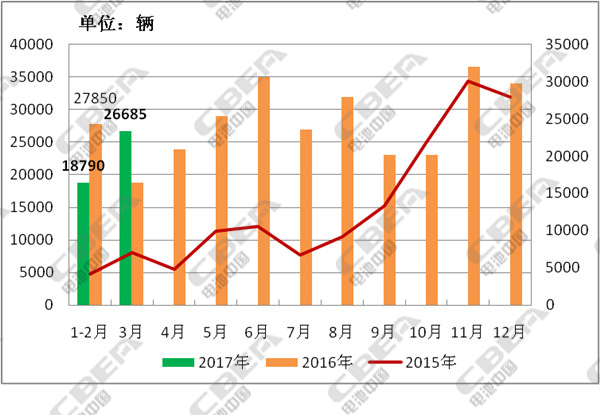

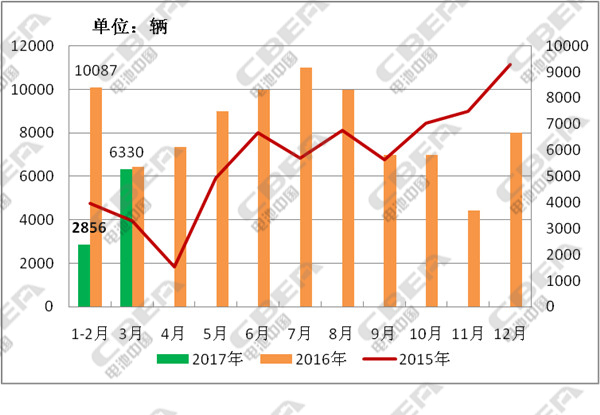

據中國汽車工業協會公佈數據顯示,3月新能源汽車産銷分別完成33015輛和31120輛,比上年同期分別增長30.9% 和35.6%。其中,純電動汽車産銷分別完成26685輛和25342輛,比上年同期分別增長41.8%和43.3%;插電式混合動力汽車産銷分別完成6330輛和5778輛,比上年同期分別下降1.1%和增長9.6%。

從車型産銷情況來看,3月新能源乘用車銷量為28000輛;新能源商用車銷量為3000輛。

2015-2017年3月中國純電動乘用車産量對比

2015-2017年3月中國插電式混合動力乘用車産量對比

據乘聯會公佈數據顯示,2017年3月中國新能源乘用車(含純電動和插電式混動)銷量合計為27568輛,同比增長76%;其中,純電動乘用車銷量為22953輛,同比增長117%;插電式混合動力乘用車銷量為4615輛,同比減少9%。

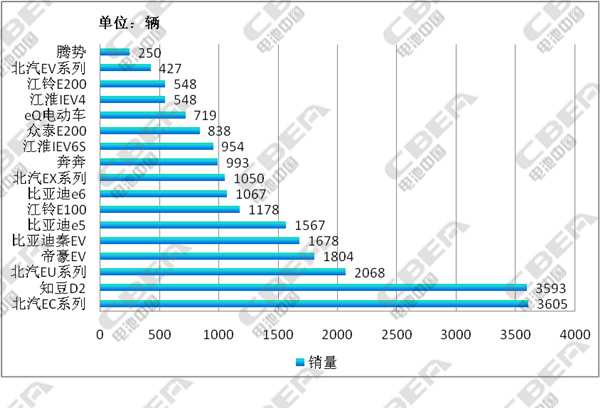

從車企具體車型來看,北汽EC系列以3605輛的銷量位居榜首,知豆D2憑藉可愛的外觀及較親民的價格,以3593輛的出色表現位居第二,獨自扛下了吉利新能源的大旗;北汽EU系列在3月的銷量為2068輛,帝豪EV的銷量為1804輛,比亞迪秦EV以1678輛的銷量位列第五。

2017年3月中國純電動乘用車按車型銷量排名

2017年3月中國插電式混合動力乘用車按車型銷量排名

6、小結

新能源汽車産業的發展進步對動力電池提出了更高要求,對電池品質、能量密度、安全系數等,同時電池製造也朝著資訊化、穩定化等方向邁進。動力電池企業的核心競爭力,是通過技術創新、生産自動化、管理規範化,加快推進電池智慧製造步伐,推動我國電池産品進入更高端市場,以滿足新能源汽車對電池高品質的要求。

新能源補貼政策的落地將引導和規範新能源汽車健康發展。政策對動力電池能量密度和安全性的要求提升將淘汰中小電池廠商,鋰電池行業市場集中度將增加,大型電池廠商將持續受益國內新能源汽車産業的高速發展。

預計,2017年動力電池新增投資規模將持續增長,行業産能大幅增加。動力電池新標準的出臺,有助於緩解行業低端産能過剩局面,龍頭企業憑藉規模和技術優勢,有望獲得更多的市場份額。