13萬億理財産品6月到期 中小銀行壓力重

中國網 china.com.cn 時間: 2013-06-19 內容來源: 上海第一財經

13萬億理財産品6月集中到期 中小銀行壓力尤重

銀行間市場流動性趨緊的局面或將持續。

“現在看來,央行並不願意向市場注入大量流動性。”惠譽中國金融機構評級主管朱夏蓮認為,如果政策方向未變,隨著理財産品到期,7月前銀行間同業拆息利率還會繼續上升。

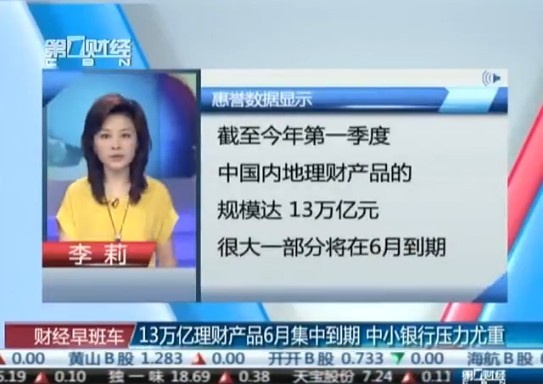

惠譽數據顯示,截至今年第一季度,中國內地理財産品的規模已高達13萬億元,“其中很大一部分將在6月到期。”朱夏蓮指出,短期內,償還這些即將到期的理財産品將是內地銀行需要面臨的最大問題。

另一方面,影子銀行的問題依然懸而未決。惠譽估計,去年中國內地非傳統信貸總額高達34萬億元,包括銀行表外交易(委託貸款、信用證、承兌票據等)14.5萬億元、企業債7.7萬億元、非銀行金融機構信貸(信託公司等)11.7萬億元,理財産品12.5萬億元(與其他三類信貸有重合部分)。

“影子銀行和利率市場化共生,意味著中國銀行業將面臨存款脫軌和息差收窄的雙重困境,二者都將侵蝕銀行大規模融資的能力。”朱夏蓮表示。

系統風險增大

過去一段時間,影子銀行一直是中國銀行業無法擺脫的標簽。6月18日,惠譽更是直接點明:內地銀行直接或間接參與了3/4的影子銀行交易,一旦影子銀行交易發生問題,沒有銀行能獨善其身。

不過,未來3到5年,中國影子銀行問題引發銀行業危機的可能性有多大?參與惠譽全球銀行論壇的人士中,38%認為未來2至3年就會爆發危機,而幾乎差不多的人(33%)則認為即便發生也是在遙遠的未來。

“信貸擴張涉及越來越多金融機構,系統性風險不斷增大。”不過,朱夏蓮強調,信貸規模快速擴張並不必然導致危機。

伴隨影子銀行同時存在的利率市場化則會帶來更多痛苦。朱夏蓮指出,儘管利率市場化有助於拉升資産價格,但一方面,貸款成本上升會進一步侵蝕企業現金流從而可能導致壞賬增加;另一方面,銀行為彌補融資成本上升帶來的副作用,會進一步追逐更高收益、風險也更高的資産,但考慮到利潤因素,銀行可能不會為這些高風險資産計提更多的壞賬準備。

“隨著金融體系越來越分散化,央行對信貸活動的控制力減弱,窗口指導之類政策工具的效果也將不如從前。”朱夏蓮認為,這也會讓未來對銀行的救援面臨更大阻力。

中小銀行壓力尤重

今年的6月,對於不少銀行來説,恰如年關。

“3月底以來(監管機構)對理財産品進行規管,13萬億(元)的理財産品中很大一部分將在本季末到期,給銀行帶來很大的現金支付壓力。”朱夏蓮指出,此外,常規稅務、財務表現等季節性因素以及資金流入量減少也或多或少推動流動性趨緊。

儘管流動性緊張已經持續一段時間,但對於是否為銀行止渴,央行的態度仍顯猶豫,銀行間同業拆息持續攀升。

“事實上央行目前仍猶豫是否注入流動性,一個潛在原因在於房地産市場。”朱夏蓮認為,央行需要在保持房價溫和可控和滿足流動性需求之間尋找平衡點,而如果央行不向市場注入大量流動性,至少表明現在的情況仍在可容忍的範圍內,“現在還難以判斷同業拆息繼續上升是否會對一些機構産生壓力,如果有需要,當局有能力對某些機構一對一地注入流動性。”

惠譽的研究指出,與國有大行相比,中型銀行的流動資産更薄弱。假設85%的銀行間資産能夠立刻變現(不計變現成本)且銀行無須支付任何到期理財産品的情況下,以去年上半年數據而計,流動性情況最差的光大銀行[微網志],收回近90%的貸款才能滿足其短期現金流出需求。平安銀行和華夏銀行次之,需要收回近75%貸款以滿足需求,而國有大行中,工行、建行和農行該比例為零,最高的交通銀行也不足30%。“中型銀行理財産品還本付息的壓力相對更大。”朱夏蓮指出,而過去3年,這些銀行在發行理財産品上也更激進。

惠譽的數據顯示,過去3年,中型銀行發行的理財産品規模佔存款規模的比例從2010年的10%左右升至今年3月的近30%,而截至今年3月,國有大行發行的理財産品不足存款總額的15%。

“今年理財産品的發行增速已經趨緩。”朱夏蓮表示,惠譽預期年內理財産品規模仍有小幅增長。(來源:21世紀經濟報道)

| 責任編輯: 石宇昕 |

相關文章

- · 支付寶推理財産品 可以直接購買貨幣基金 [ 06-18]

- · 銀監會將嚴查理財産品發行銷售環節 [ 03-29]

- · 中小銀行紛紛放棄房貸業務 [ 02-28]