長久股份(6959)發售價為5.95港元 百惠擔任聯席賬簿管理人

發佈時間:2024-01-09 15:11:09 | 來源:中華網 | 作者: | 責任編輯:科學頻道

1月9日上午9時,長久股份有限公司(下稱「長久股份」),股票代碼6959.HK,正式于港交所主機板掛牌上市,百惠出任聯席賬簿管理人及聯席牽頭經辦人。百惠獲悉,長久股份此次最終發售價為5.95港元,獲超額認購約10.67倍。公司此前于2023年12月29日至2024年1月4日招股,于全球公開發行5054萬股,其中一成在香港作公開發售,每手500股,入場費為3989.84港元,集資最多近4億港元。

百惠據悉,長久股份計劃將集資所得用於以下方面:改善質押車輛監控服務、開發整合支援系統以促進汽車流通領域的發展,並提升汽車經銷商的運營管理能力。此外,部分資金將用於擴大銷售和行銷能力。

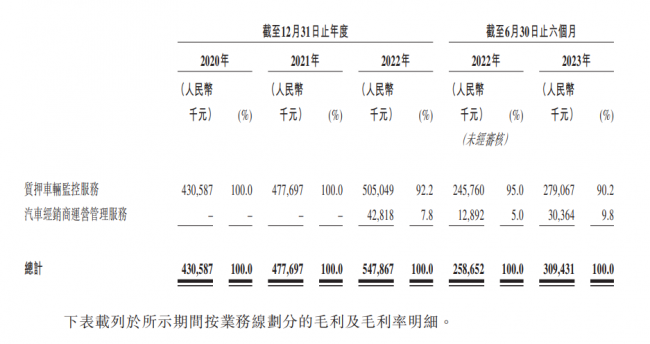

根據招股書資訊,長久股份主要是為金融機構提供高效的質押車輛監控服務,以及在市場提供汽車經銷商運營管理服務。長久股份的表現業績穩定,而且實現不斷的增長。在2020年、2021年和2022年,長久股份的收入分別為4.306億元人民幣、4.777億元人民幣和5.479億元人民幣,複合年增長率為12.8%。截至2022年6月30日的六個月內,收入從2.587億元人民幣增長至截至2023年6月30日的六個月內的3.094億元人民幣。

圖片來源:長久股份招股書

此外,使用長久股份的質押車輛監控服務的汽車經銷商數量從截至2020年12月31日的8,316個增加至截至2021年12月31日的9,205個,隨後增至截至2022年12月31日的10,684個,並進一步增至截至2023年6月30日的11,152個。

根據灼識諮詢的資料推測,長久股份于2027年的市場規模預計將達89.6百萬元人民幣。百惠預計隨著政府推出利好政策,如減徵部分乘用車車輛購置稅,對新能源汽車和智慧汽車的支援力度不斷增加。與此同時,消費者對汽車的需求持續增長,這將激發中國汽車市場巨大的發展潛力,並推動市場增長。隨之而來的便是長久股份提供的汽車經銷商運營管理服務的市場規模將不斷擴大,鞏固優勢地位,在競爭中脫穎而出。

百惠作為此次IPO項目的聯席賬簿管理人及聯席牽頭經辦人,充份發揮自身優勢,利用多渠道資源,積極推動長久股份的上市工作。百惠展望未來,長久股份的前景看好,此次赴港上市也為長久股份提供了更廣闊的發展平臺,為公司未來的擴張和發展提供了更多的資金和資源支援。長久股份將能夠進一步加強其在汽車市場領域的競爭優勢,擴大市場份額,並實現更好的業績增長。

重要聲明:以上內容由百惠金控提供,僅作參考,並不能完全代替投資者的判斷和決策。投資者需要根據自身風險承受能力情況和需求,建議進行分析和評估,以制定最合適的投資策略。

百惠金控,旗下的百惠證券(中央編號: BPQ161)獲香港證監會發牌進行第一類及第四類受規管的持牌活動。同時,旗下的百惠資本(中央編號: BSM550)持有第六類牌照,並且擁有保薦人資格。