中國經濟網編者按:3月20日,深圳市美芝裝飾設計工程股份有限公司(下稱“美芝股份”)正式登陸深圳證券交易所中小板掛牌上市,股票代碼:002856。公司主要從事的業務為建築裝飾工程的設計與施工,在公共建築裝飾市場具有領先優勢。公司經營範圍包括:建築裝修裝飾工程專業承包;機電設備安裝工程專業承包;建築智慧化工程專業承包;建築幕墻工程專業承包;消防設施工程專業承包;空調工程安裝,園林綠化工程施工;空氣凈化系統工程的安裝,實驗室配套工程的裝修;室內外裝飾設計、建築幕墻設計、建築機電與建築智慧化設計(上述範圍需憑資質證經營)等。美芝股份本次募集資金總額29,419.74萬元用於補充工程項目配套資金、美芝設計研發中心項目、企業資訊化建設項目。

公開資料顯示,2016年6月24日美芝股份發佈最新招股書。2017年1月18日首發申請獲通過。3月8日,美芝股份開啟申購,申購代碼:002856,申購價格11.61元,單一帳戶申購上限10000股,申購數量500股整數倍。主承銷商為華創證券。本次發行股份數量為 2,534 萬股。網上最終發行數量為 2,280.6 萬股,佔本次發行總量 90%。本次發行價格為 11.61 元/股,市盈率22.99倍。逾4.1萬股遭投資者棄購,其中網上投資者放棄認購數量38,812股,網下投資者放棄認購數量2,310股。網上發行最終中簽率為 0.0224563160%。股價走勢來看,自3月20日上市以來,美芝股份連續九個交易日漲停,截至3月30日,該股收報35.84元。

據證監會網站消息,主機板發審委在2017年第14次會議審核結果公告及首發申請反饋意見中對美芝股份提出諸多問詢。如:請發行人代表進一步説明報告期末賬齡一年以上的的應收賬款比例較高的原因和合理性,是否存在信用政策放寬或應收賬款逾期的情況,涉訴應收賬款計提的壞賬準備,報告期各期末壞賬準備是否充分合理計提。請保薦代表人發表核查意見。

據最新招股書顯示,2014年、2015年、2016年公司營業收入分別為82,788.34萬元、106,260.77萬元、94,989.11萬元,凈利潤分別為4,067.54萬元、4,665.44萬元、5,211.78萬元。應收賬款凈額分別為50,543.64萬元、55,083.92萬元和55,403.21萬元。應收賬款週轉率(次/期)分別為1.51、1.71、1.40。存貨餘額分別為 15,172.09 萬元、25,283.67 萬元和 16,914.09 萬元。存貨週轉率(次/期)分別為6.28、4.43、3.82。公司綜合毛利率分別為16.33%、15.67%、15.15%。公司資産負債率(母公司)分別為 69.65%、74.15%和 68.94%,與同行業上市公司相比較高,面臨潛在償債風險。

截至目前,兩家券商發佈了研報。其中,興業證券給予美芝股份股票定價為18.0-24.0元。

針對上述情況,中國經濟網採訪美芝股份董秘辦,截至發稿時未收到回復。

公司專注建築裝飾工程設計與施工

據最新招股書顯示,公司主營業務為建築裝飾工程設計與施工,經過多年發展,屢次上榜“中國建築裝飾行業百強企業”,根據中國建築裝飾協會組織的“2014 年度中國建築裝飾行業百強企業評價推介活動”評選公告,本公司名列全國建築裝飾行業第十七名,在“2013 年度中國建築裝飾設計機構五十強企業評介活動”評選公告中,本公司名列第十七名,是中國建築裝飾行業具有較強市場綜合競爭力的企業之一。

公司致力於推動城市美化建設,以“築造精典工程、裝飾美化生活”為企業使命,堅持自主創新多元發展,倡導綠色環保科技進步,始終保持規範化管理。經過多年的發展,公司所承接的業務遍佈北京、天津、上海、重慶、廣東、四川、海南、山東、陜西、江西等多個地區,形成了“以深圳為中心,輻射全國”的業務結構。公司擁有在資質等級方面處於行業領先水準,能為交通運輸機構、文化産業、金融機構、政府機構、星級酒店等的大型企事業單位等客戶,提供跨領域綜合型全方位設計與施工服務。

公司董事長李蘇華直接持有公司68.03%的股份,同時通過持有公司股東深騰投資20.69%的股份間接持有公司6.34%的股份,為公司的控股股東、實際控制人。李蘇華,男,中國國籍,無境外永久居留權。

建築裝飾行業的主管部門為中華人民共和國住房和城鄉建設部(以下簡稱“建設部”、“住建部”)及各地建設行政主管部門;中國建築裝飾協會為建築裝飾行業的行業自律組織。1994 年 10 月 24 日,建設部發出《關於選擇中國建築裝飾協會為建築裝飾行業管理轉机變政府職能試點單位的通知》,明確中國建築裝飾協會的八項主要任務之一就是在建設部建築司的指導下,加強建築裝飾行業和市場管理。

賬齡一年以上的的應收賬款比例較高

招股書顯示,2014年-2016年,公司應收賬款凈額分別為50,543.64萬元、55,083.92萬元和55,403.21萬元。應收賬款週轉率(次/期)分別為1.51、1.71、1.40。

據證監會網站消息,2017年1月18日,主機板發審委在2017年第14次會議審核結果公告中對美芝股份提出諸多問詢。

1、請發行人代表進一步説明報告期末賬齡一年以上的的應收賬款比例較高的原因和合理性,是否存在信用政策放寬或應收賬款逾期的情況,涉訴應收賬款計提的壞賬準備,報告期各期末壞賬準備是否充分合理計提。請保薦代表人發表核查意見。

2、請發行人代表進一步説明與廣州市景興房地産開發有限公司關於裝飾裝修合同産生的訴訟和解後涉及的經濟業務的財務處理方式,包括合同造價外增加工程的工程款及費用的財務處理情況。請保薦代表人發表核查意見。

3、請發行人代表進一步説明,報告期內獲得項目訂單的主要方式。不同訂單方式的毛利率水準是否存在差異。在項目承接環節是否存在違法違規的情形。請保薦代表人發表核查意見。

另外,2016年6月24日,發審委在首發申請反饋意見中也對美芝股份提出諸多問詢。如:據招股説明書披露,2011年至2013年發行人營業收入複合增長率23.38%,發行人自2013年起制定營業收入年均增長目標為18%,為實現前述增長需要增加工程配套資金量為31,188.74萬元。據此計算募投項目“補充工程項目配套資金”項目的募集資金額。發行人2014年實際營業收入增長比例為-18%。請保薦機構和發行人會計師結合發行人2014年營業收入增長情況説明“補充工程項目配套資金”項目募投金額的測算方法的合理性,説明前述募投項目的合理性和必要性。

據招股説明書第108頁披露,發行人報告期內各項原材料採購比例波動較大。請保薦機構和發行人結合報告期內各期發行人承攬的施工項目説明各類原材料採購比例佔比大幅波動的原因;説明並披露原材料類別中“其他”一項的歸類方法和主要內容。

招股説明書披露,2012年-2014年公司報告期各期末應收賬款餘額分別為38,382.66萬元、51,313.14萬元和58,050.50萬元,其中賬齡在1年以內的佔比分別為75.53%、64.30%和48.69%。請在招股説明書“管理層討論與分析”中補充披露公司報告期內應收賬款期末餘額增加以及賬齡變長的原因。請在招股説明書“管理層討論與分析”中補充披露公司2014年單獨進行減值測試的應收款項減值準備轉回919.81萬元的具體內容及原因。

招股説明書披露,報告期各期末公司的固定資産賬面凈值分別為306.89萬元、253.33和222.20萬元,請結合公司業務模式在招股説明書“業務與技術”中補充披露公司固定資産較少的原因。

報告期各期,公司經營活動産生的現金流量凈額分別為5,267.86萬元、3,195.79萬元和-10,736.00萬元。請在招股説明書“管理層討論與分析”中補充披露公司經營活動産生的現金流量凈額逐漸減少並在2014年為負的原因。

興業證券定價:18.0-24.0元

興業證券發佈研報稱,美芝股份是一家專業從事建築裝飾工程設計與施工的民營企業,為大型企事業單位客戶提供跨領域綜合型全方位設計與施工服務,尤其在公共建築裝飾市場具有領先優勢;2016年公司實現收入9.5億元,實現歸母凈利潤0.52億元,分別同比增長-10.61%、11.71%。公司控股股東、實際控制人為公司董事長李蘇華。

行業市場規模巨大,市場集中度低。2015年,全國建築裝飾行業完成工程總産值3.4萬億元,同比增長為7%;其中,公共建築裝飾市場總産值為1.74萬億元,增長為5.6%。2013年,作為行業的中堅力量的百強企業平均産值17.16億元,CR100僅為5.94%,較2012年略有下降,各公司佔比均不超過0.7%,行業整體十分零散,呈現典型的“大行業,小公司”特徵。

裝飾裝修業務領先,跨領域+品牌等五大優勢造就競爭力。公司業務範圍涵蓋裝飾裝修、裝飾設計兩大業務,其中裝飾裝修收入為主營收入的最主要來源,佔總營收的比例維持在97%以上,且佔比連年穩步上升。公司具備優秀的專業設計和施工能力、承接過眾多著名的跨領域標誌性工程,其中政府機構、文化及醫療類代表性項目已成為公司在公共建築裝飾市場的“名片”。公司品牌優勢顯著,曾獲“中國建設工程魯班獎”、“全國建築工程裝飾獎”等國家級、省級、市級獎項百餘項。公司施工工法先進,多項國家實用新型專利和全國建築科技創新成果獎塑造品牌影響力。

盈利預測和估值:我們預測公司2017-2019年凈利潤分別為0.60億元、0.70億元和0.82億元,考慮新發行股份攤薄因素,對應EPS分別為0.60元、0.69元和0.81元。考慮可比上市公司估值水準及公司未來發展空間,我們認為可以給予2017年30-40倍PE,對應價格區間為18.0~24.0元。風險提示:宏觀經濟下行風險、行業景氣度下行,新簽訂單不及預期。

東莞證券在研報中稱,美芝股份是中國建築裝飾行業內最具有市場綜合競爭力的優秀企業之一。多年入圍中國建築裝飾行業百強企業,2010、2011、2012年度全國排名前十,2012年晉陞至第八位。公司擁有建築裝修裝飾工程專業承包壹級、機電設備安裝工程專業承包壹級、建築智慧化工程專業承包壹級、建築幕墻工程專業承包壹級、消防設施工程專業承包壹級,建築裝飾設計甲級等多項專業資質,在資質等級方面處於行業領先水準。

2014-2016年公司收入分別為8.28億、10.63億、9.50億,凈利潤分別為0.41億、0.47億、0.52億,三年中營業收入和凈利潤的複合增長率分別為7.1%和13.2%。2016年公司綜合毛利率為15.15%,凈利潤率為5.49%。

募資總額29,419.74萬元為補血

招股書顯示,公司本次募集資金總額29,419.74萬元用於補充工程項目配套資金、美芝設計研發中心項目、企業資訊化建設項目。

本次募集資金按照上述項目的輕重緩急順序投入,上述三個項目預計投資總額為37,403.15 萬元,其中26,679.74 萬元將通過本次發行股票募集籌措,剩餘部分由公司通過自籌方式解決。募集資金到位前,公司將根據項目的實際進度,通過銀行貸款等方式自籌資金支付上述項目部分款項。募集資金到位後,公司將專款專用,用於支付項目剩餘款項及置換前期已支付款項。如本次發行實際募集資金凈額超出以上募集資金投資金額,超出部分將用於補充流動資金。如實際募集資金不足,資金缺口部分由公司自行解決。

公司稱,本次募集資金投資項目的實施有利於增強公司的施工業務承接能力、設計能力及研發能力,提高本公司的資訊化運用水準,提升工程品質、有效縮短施工週期、降低工程成本、全面增強公司的核心競爭力。

招股書還顯示,公司存在募投項目實施的風險。本次發行募集資金投資項目主要擬用於補充工程配套資金,擴大本公司建築裝飾業務規模。本公司對募集資金投資項目進行了充分的可行性研究,但仍存在由於建築裝飾市場發生不利變化,使募集資金投資項目效益無法全部實現的風險。

存貨週轉率偏低 資産負債率偏高

公司還坦言存在應收賬款回收、存貨週轉率偏低、資産負債率偏高、凈資産收益率下降等風險因素。招股書顯示,由於建築裝飾行業工程款結算週期受行業特性影響,建築裝飾企業普遍存在應收賬款餘額較大的情況。公司承接大型工程較多,報告期各期末,應收賬款凈額分別為50,543.64萬元、55,083.92萬元和55,403.21萬元,佔流動資産合計的比例分別為61.95%、50.38%和52.76%,比例較高。儘管公司大部分客戶經濟實力較強,信譽較好,且公司已制定應收賬款管理制度並有效執行,資金回收具有一定的保障,但隨著公司業務規模的不斷擴大,應收賬款餘額可能保持在較高水準,若客戶發生財務狀況惡化,仍可能給公司帶來壞賬風險。

在存貨方面,公司 2014 年末、2015 年末及 2016 年末,存貨餘額分別為 15,172.09 萬元、25,283.67 萬元和 16,914.09 萬元,隨著存貨餘額的逐年上升,對應期間的存貨週轉率分別為 6.28 次、4.43 次和 3.82 次,呈逐年下降的趨勢且低於同行業上市公司平均水準。雖然公司報告期末絕大部分在施項目都能完成結算,但如公司不能加強項目結算管理,存貨週轉率很可能進一步下降,從而給公司帶來不利影響。

公司稱存在資産負債率偏高的風險。由於建築裝飾行業工程項目結算週期較長,以及融資渠道主要依賴於自身積累和銀行借款等原因,行業內企業資産負債率普遍偏高。報告期各期末,公司資産負債率(母公司)分別為 69.65%、74.15%和 68.94%,與同行業上市公司相比較高,面臨潛在償債風險。公司與多家商業銀行保持著良好的合作關係,目前信用額度較為充足,同時公司與多家供應商的合作關係相對穩定,公司在與其長期合作中能獲得較好的信用政策。但如果宏觀經濟增速持續放緩,同時公司工程款回收速度減慢,公司將面臨較大的資金壓力。如果未來公司不能通過其他渠道獲得發展所需資金,公司業務發展可能在一定程度上受到不利影響。

在凈資産收益率方面,報告期各期,公司按扣除非經常性損益前後孰低凈利潤計算的加權平均凈資産收益率分別為13.37%、16.51%和16.36%。本次發行完成後,公司的凈資産將大幅增加。由於募集資金投資項目的實施需要一定時間,且在項目建設投産一段時間後才能達到預計的收益水準,短期內凈資産收益率將可能出現較大幅度的下降。

發行前公司董事長李蘇華直接持有公司68.03%的股權,並通過持有深騰投資股權間接持有公司6.34%的股權,合計持有公司74.37%的股權,係公司的實際控制人。本次發行後,李蘇華先生仍將處於控股地位。雖然公司建立了關聯交易回避表決制度、獨立董事制度、監事會制度等各項制度,從制度安排上對公司治理結構進行規範,但公司實際控制人仍可能利用其控股地位,對公司人事、經營決策等方面産生重大影響。因此,公司存在實際控制人利用其控制地位侵害中小股東利益的風險。

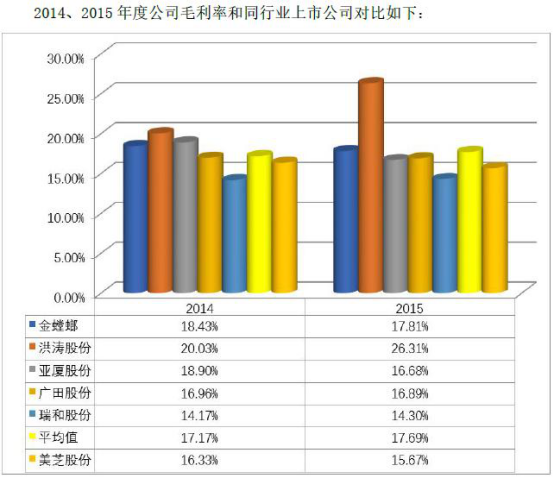

2014-2015 年綜合毛利率略低於同行均值

招股書顯示,2014年-2016年,公司綜合毛利率分別為16.33%、15.67%、15.15%。2015年度毛利率較2014年度略有下降,主要是因為受宏觀經濟增速放緩的影響,公司為了開拓更多業務,承接了部分毛利率較低的項目; 2016 年公司根據財政部、國家稅務總局《關於全面推開營業稅改徵增值稅試點的通知》(財稅〔2016〕36 號)相關規定執行營改增政策,建築裝飾收入自2016 年5 月1 日起由繳納營業稅(價內稅)改為繳納增值稅(價外稅),從而毛利率較以前年度有所下降。

由上圖可見,2014-2015 年期間,公司綜合毛利率略低於同行業上市公司平均值,但高於部分可比上市公司。

報告期內,公司裝飾施工收入佔主營業務收入95%以上,該業務毛利亦佔公司毛利的95%以上,是公司主要的利潤來源,裝飾施工業務毛利率較為穩定。

對此,主機板發審委在2017年第14次會議審核結果公告中也指出,請發行人代表進一步説明,報告期內獲得項目訂單的主要方式。不同訂單方式的毛利率水準是否存在差異。在項目承接環節是否存在違法違規的情形。請保薦代表人發表核查意見。