“埋頭苦幹十余載,不如一朝賣殼賺。”這畸形的一幕,曾在A股市場反覆上演。而所謂“重組盛宴”催生的暴富之路,既擾亂了市場的本心,也背離了企業謀求上市的初衷。當然,監管層已經注意到這一極不合理的現象,多措並舉嚴審借殼重組,抑制此種風氣,使更多的上市公司務本業、尚實幹。

3月1日,打開漲停板的順豐控股依然收穫了股價新高——70元,其總市值也達到2928.80億元。臺前,人們看到了“獨領風騷”的順豐掌門人王衛;幕後,有一個人或許正在偷笑,他就是原鼎泰新材的老闆劉冀魯。據記者估算,通過此次賣殼,劉冀魯目前的持股市值已經增加了56億元,而鼎泰新材在重組前五年的年度平均凈利潤僅有0.36億元,二者相比差距已逾百倍,且在此類案例中,這還不是最懸殊的。

“埋頭苦幹十余載,不如一朝賣殼賺。”這畸形的一幕,曾在A股市場反覆上演。而所謂“重組盛宴”催生的暴富之路,既擾亂了市場的本心,也背離了企業謀求上市的初衷。當然,監管層已經注意到這一極不合理的現象,多措並舉嚴審借殼重組,抑制此種風氣,使更多的上市公司務本業、尚實幹。

借殼攪動估值亂流

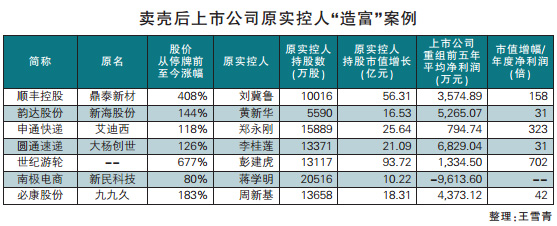

順豐控股(原鼎泰新材)並非孤例。據記者統計,2015年至今,已完成借殼的64家上市公司中,超過七成公司原實控人的持股市值增長都在億元級別。從韻達借殼新海股份、艾迪西變身申通快遞、圓通借殼大楊創世,到巨人網路“登上”世紀遊輪、新民科技賣殼南極電商,以及必康股份借殼九九久等,上市公司原老闆手中的股票價值均在賣殼後大幅飆升,市值增長從10億元到90多億元不等,而這些上市公司在重組前五年的平均盈利通常僅有幾百萬或幾千萬元的規模,甚至還有多年虧損的。

一個共同特點是,上述賣殼上市公司均為民企,對其控制人而言,或許辛苦經營十幾年甚至幾十年積累的凈利潤,還不如一朝賣殼賺得多。值得一提的是,在重組新規實施後,上市公司原實控人持股(賣殼後)也需要有36個月的鎖定期,故部分“原老闆”享受的市值增長並不能立即兌現。

記者注意到,在近兩年的借殼盛宴中,快遞類公司“異軍突起”。除順豐控股外,2016年完成借殼的韻達股份、申通快遞、圓通速遞同樣掀起了一波大漲。

其中,韻達股份(原新海股份)的股價從重組停牌前的20.48元/股,漲至目前的50.05元/股,漲幅達到144%;上市公司原實控人黃新華直接持有的5590萬股目前對應市值已經增長16.53億元,與新海股份在重組前五年的平均年度凈利潤5265.07萬元相比,差距達30倍。

無獨有偶,圓通速遞宣佈借殼大楊創世後,上市公司股價已上漲126%,原大楊創世實控人李桂蓮持股市值增長21.09億元,同樣相當於上市公司此前年度平均凈利潤的30倍左右。

申通快遞借殼艾迪西後,公司股價已上漲118%。鄭永剛原本通過南通泓石投資持有艾迪西8950萬股,這部分股權的佔股比例從26.98%被稀釋至5.85%,但是鄭永剛在重組配套融資時又通過艾繽投資、旗銘投資“加倉”。目前,鄭永剛合計持有上市公司15888.53萬股,對應市值增長約25.64億元。而艾迪西重組前五年的平均年度凈利潤僅為794.74萬元。

盛宴終有散場之時

更為誇張的要數世紀遊輪。2月28日,被巨人網路借殼的世紀遊輪一度創下88.80元/股的新高。回顧2015年,在這宗新資産作價達131億元的重組交易中,世紀遊輪原實控人彭建虎持有上市公司4372萬股股份,在總股本中佔比由66.80%被稀釋到8.59%,經過高送轉等變動後,截至2016年三季度末,彭建虎的持股比例為公司總股本的7.78%,持股量則增至13116.51萬股。而上市公司股價已從重組停牌前的10.55元/股,飆升至3月1日的82元/股,漲幅高達677%。記者估算,彭建虎持股對應的市值增長已高達93億元;若再加上其子彭俊珩持有的1468.50萬股,彭家父子的市值增長已突破百億。

站在“巨人”肩膀上的彭家父子,市值暴漲百億。但反過來想,如果他們當初沒有遇到像史玉柱這樣的買家呢?從過往業績來説,重組前五年,世紀遊輪的年度平均營業收入為4.09億元,年度平均凈利潤僅為1334.50萬元。簡單相除,93億元,相當於世紀遊輪23年的營業收入,以及約700年的凈利潤。

除了世紀遊輪重組前後股價暴漲六倍多外,順豐控股的股價從重組停牌前的13.78元漲至昨日收盤70元,累計漲幅408%,位列第二;必康股份(原九九久)的重組歷史更久一些,該公司因籌劃重組停牌于2014年9月,停牌前股價為9.67元,如今已升至27.40元,漲幅183%,公司目前又在停牌籌劃新的並購事項。值得一提的是,九九久原實控人周新基在重組時曾以8.34元/股的低價認購了7074.34萬股的配套融資,如今來看,當初的增持為其帶來了更為豐厚的收益。記者估算,周新基的持股市值已經增長18億元以上。而九九久在重組前五年的年度平均凈利潤僅有0.44億元,市值增長與上市公司原先的凈利又是幾十倍的差距。

無疑,過去的這些借殼盛宴曾講述著一個個的暴富故事,也使不少上市公司的創業團隊“心潮浮動”。但是,在新的監管環境之下,借殼重組不僅是審核重點,更附加了不得配套募資、原實控人持股需鎖定36個月等抑制利益輸送、短期套利的條款;同時,IPO“堰塞湖”問題的逐步解決,也將抑制優質企業的借殼衝動。在多措並舉之下,曾經的炒殼之風、借殼盛宴終將難以為繼,上市公司也應重回其務本業、尚實幹的正軌,不忘其當年謀求上市的初衷。(記者 王雪青)