捐贈基金策略對機構投資者的啟示

本文介紹了代表機構投資者未來的捐贈基金策略。捐贈基金用低流動性的私募股權、房地産、自然資源等另類資産部分地取代傳統的高波動的股票資産和低收益的固定收益證券,獲得更高回報率的同時降低了收益率波動。捐贈基金是典型的主動管理型投資者,在市場定價效率最低的領域挖掘獨立於市場的阿爾法收益,並通過更多元化的資産配置降低整體風險。為彌補重倉另類資産帶來的流動性下降,捐贈基金通過持有流動性較好的固定收益資産及金融衍生品來滿足極端情況下的再平衡需求。挖掘阿爾法的能力、廣泛的投資領域和極端市場環境下再平衡的能力構成了捐贈基金難於被複製的競爭力。

一 捐贈基金策略的特徵

(一)何謂捐贈基金策略

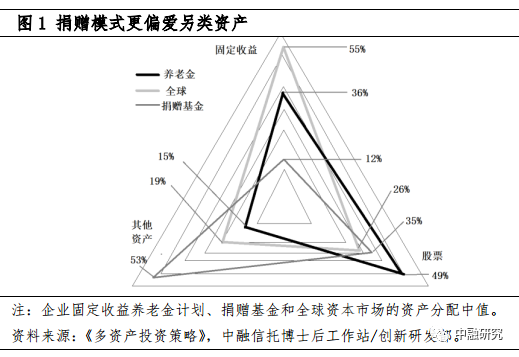

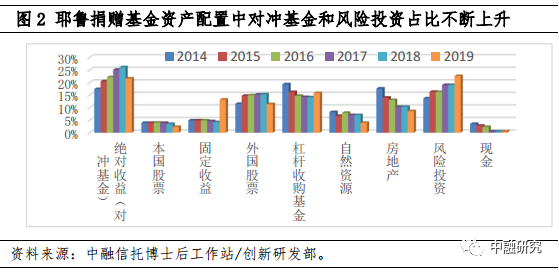

上世紀70年代,以耶魯捐贈基金為代表的捐贈基金在資産組合中納入大量私募股權、房地産等另類資産取代傳統的股票、債券。90年代,耶魯捐贈基金又將絕對回報(對衝基金)納入組合。與此同時,增配另類資産的模式為許多大學的捐贈基金管理人所採用,另類資産在總資産的佔比達到53~57%。捐贈基金策略因此得名。

近年來,全球資本市場的固定收益投資顯著增加,主要由政府發行,由央行和保險公司持有。養老金的資産配置以可交易型股票為主。而捐贈基金填補了“市場缺口”。

捐贈基金大幅度增加海外股票佔比,並將很大比重資金投資到對衝基金和風險投資等另類資産之中。本國股票和固定收益佔比很低。

(二)捐贈基金的收益率特點

截至2022年,捐贈基金過去十年中年化回報率中位數達到了8.5%,頭部25%的捐贈基金高達9.1%,即使表現最差5%捐贈基金的年化收益也達到6.7%。過去十年中,美國高校捐贈基金的投資回報僅2012年和2016年小幅下跌。頭部捐贈基金的夏普率更是超過1.1,大幅領先市場指數及明星基金。

二 捐贈基金策略卓越投資表現的來源

捐贈基金並不直接“打理”絕大部分資産,而是將其投向全世界各地的資産管理公司。捐贈基金卓越的投資收益主要來自以下因素:在更廣泛的投資領域尋找阿爾法收益、分散投資、重視資産組合的再平衡特別是極端市場環境下維持目標資産組合的能力、與私募股權和對衝基金的長期關係。

(一)在更廣泛的投資領域尋找阿爾法

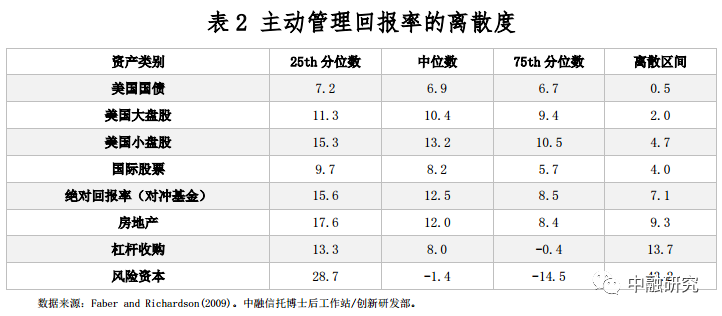

捐贈基金採用了主動管理技巧,尋找分散在各個市場中的阿爾法收益。阿爾法收益是一種零和博弈,意味著在某人獲利時一定有另一人在虧損。與阿爾法相對的是貝塔收益,反映了特定的風險敞口,貝塔收益隨著市場的牛熊轉換起伏。

主動管理策略適合於低效率的市場,比如私募股權,這些市場中市場回報水準對投資收益貢獻甚微,主動管理下的投資選擇是回報的主要來源,遴選一名頂級風險投資經理每年能創造30%的超額收益(大衛·史文森,2010)。被動管理策略適合於高效率的市場,比如美國國債,在這些領域市場回報水準決定著投資結果,而主動管理對於增加回報率幾無貢獻,在固定收益證券領域尋找一名頂級基金經理每年只能帶來0.3%的超額收益。具有最大回報離散度的資産類別正是捐贈基金主動管理關注最多的領域。

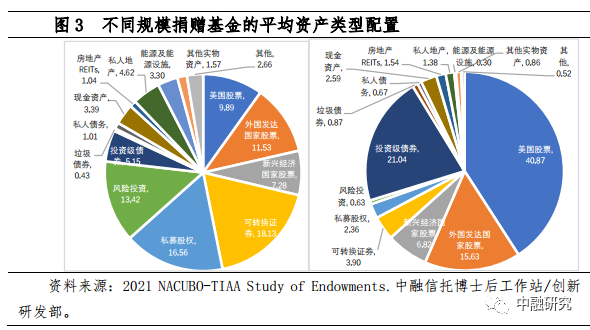

大範圍尋找阿爾法的結果是,在捐贈基金的資産組合裏,美國股票和投資級債券的份額被大幅度壓縮,由私募股權和風險投資“取而代之”,在房地産、能源及能源設施等冷門投資領域也進行了超額配置。圖3對比了大型捐贈基金(左)和小型捐贈基金(右)的資産組合差異,前者為本文所介紹的捐贈基金策略,而小型捐贈基金雖然也開始積極配置另類資産,但很大程度上延續了傳統60/40策略。

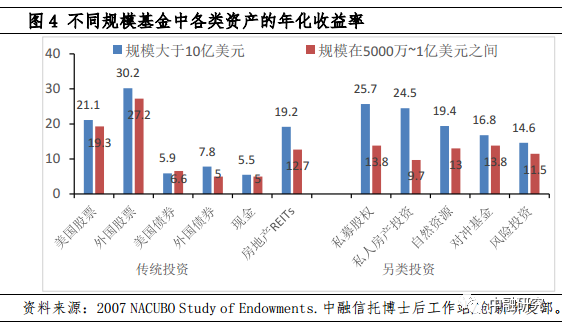

得益於主動管理,大型捐贈基金在大部分細分領域都跑贏了更傾向於傳統資産配置+被動管理的小型捐贈基金,也大幅領先市場基準。這種優勢在傳統投資領域的房地産較為明顯,在另類投資領域則整體呈現出巨大領先(如圖4所示)。

(二)分散投資

1.簡單的分散並不能降低風險

投資者往往對分散投資降低風險有過高期待,仿佛只要持有不同名字的資産就可以在市場的波動中高枕無憂。事實上,大部分資産與股票具有較高相關性。在股市羸弱的月份裏只有債券市場表現強勁。長期來看,與傳統資産類別相關性最低的是商品。外國股市以及房地産投資信託則對緩衝美國股市損失沒有作用。

2.通過不同的阿爾法收益分散風險

同樣的多樣化程度下,捐贈基金的分散的基礎建立在多樣的阿爾法來源之上,阿爾法是一種相對收益,與市場起落的相關性很低;而大部分投資者的分散簡單地直接構建在多樣化的資産之上,市場波動會讓大部分資産價格同漲同跌,直接構建在資産本身之上的分散投資並不能起到有效降低風險的效果

捐贈基金在多個重要領域追求主動管理策略:

美國股票,集中于行業投資組合分析的專業投資人。外國股票,集中在低效小盤股和新興市場。絕對收益(對衝基金),耶魯將其一半資産配置於事件驅動策略(並購、分拆、破産),而將另一半配置於證券與其經濟價值背離的價值策略。哈佛也進行其他類型的套利策略,包括兼併套利、可轉換套利和封閉式基金套利。

風險資本與杠桿收購的回報與納斯達克指數高度相關,因此,私募股權應該被視為更大股權資産類別的一個成分,而不應視為另類資産。對此,杠桿收購和風險投資基金需要更長的建倉時間以便在時間維度分散風險。對於20%~30%的配比,可能需要15年或更長時間來完成逐步配置過程。

風險資本與杠桿收購的回報與納斯達克指數高度相關,因此,私募股權應該被視為更大股權資産類別的一個成分,而不應視為另類資産。對此,杠桿收購和風險投資基金需要更長的建倉時間以便在時間維度分散風險。對於20%~30%的配比,可能需要15年或更長時間來完成逐步配置過程。

房地産是進行投資多樣化的一個重要渠道,相對於普通捐贈基金,耶魯在房地産上具有更高的資産配置(28%對10%),耶魯偏愛具有資深操作經驗,且對特定地理區域或行業有專注研究的主動型投資經理。耶魯捐贈基金同時要求所有經理在每一樁交易中都執行參與式投資,以此來降低道德風險。偏好當前可以産生現金收益的房地産,以降低在持有週期以及估值風險方面的風險敞口。

3.持有自然資源

森林資産具有回報穩定、與傳統資産無相關性、是通脹的上佳對衝等特點。基於對樹木生長週期的可預見性,機構投資者在購買森林後按照樹木種類、地理分佈以及相應的成木週期,多樣化地構造階梯式投資組合。森林資産主動投資一般通過“森林投資管理組織”的經紀商來進行。捐贈基金會尋找管理較小資産規模的投資經理,他們在配置和運作資産過程中比大公司更具效率。

(三)重視投資組合的再平衡

1.維護市場極端情形下的流動性

耶魯捐贈基金會在其資産配置頭寸偏離預設目標時,頻繁地進行再平衡。但在如此高的非流動性情況下,如果證券價格崩盤,那麼許多投資者將無法對其投資組合進行重新平衡,絕大多數模倣者並沒有重視此類風險。

耶魯模式在極端情況下對非流動性的容忍程度超過了模倣者基金的處理能力,在極端的市場條件下仍能保持足夠的流動性以進行重新平衡。20世紀90年代,耶魯基金為了滿足運營資金需求,啟動商業票據進行融資,為其擁有了重新平衡並配置某些高風險資産的獨特靈活性,當其他人出售非流動性資産時,耶魯會買入。當流動性很少或沒有流動性時,少有機構能夠獲得短期融資,而耶魯建立了相應機制,可以在需要時獲得50%的流動性。2008年,耶魯模式甚至加大了耶魯對流動性不足的容忍程度並增強了其信心。無獨有偶,一些大型捐贈基金可以將投資組合中5%~8%的債券作為保證金,以購買對衝整個投資組合近100%資産風險的股票期貨或債券期貨。利用期貨重新平衡投資組合或是滿足開支需求,避免低價處理資産。這種做法相當於給5%~8%的流動資産加上了20倍的杠桿。而大多數基金團隊沒有加杠桿的安排,可能在危機來臨時無法得到其董事會或核心成員的支援,最終錯失再平衡窗口,承受波動性帶來的巨大損失。

布萊姆伯格(2022)對捐贈基金進行3個標準差水準的壓力測試得出:當市場價格跌至較低且具有內在吸引力的水準時,缺乏事前流動性安排的捐贈基金可能無法重新配置資産。隨著時間推移,流動性不足已經嚴重損害了其中一些公司的收益,在最糟糕的情況下,模倣機構的治理模式和決策可能陷入崩潰,不得不放棄長期投資政策,投資政策的轉變可能阻礙該機構在市場行情恢復時重新收回損失。

盲目模倣捐贈基金的資産組合往往會招致巨大損失。在過去的十餘年低利率時期,許多養老基金為了尋求更高的收益率,進入了流動性差的私募股權市場,而自英國債市危機後,為了籌集資金,許多養老基金不斷出售流動資産,並以有記錄以來的最快速度出售私募股權、風險投資基金份額、房地産等眾多非流動資産。

2.重視債券資産的流動性和抵禦危機特徵

捐贈基金在債券市場採用被動管理策略。捐贈基金傾向於遠離固定收益市場的高收益資産部分。國債具有不可回購性、期限較長、無違約風險等優勢,而非政府債券具有信用風險大、流動性差和期權風險等特點,這會大幅降低其對衝金融危機的有效性。在危機時期,信用風險和期權特點會削弱公司債券保護投資組合免受金融危機或通貨緊縮影響的能力。在經濟蕭條期,公司履行合同義務的能力下降,導致債券價格下跌。在由於債券品質下降或通貨緊縮導致衰退的環境下,債券的看漲期權的價值上升,增加了公司從債券持有人處贖回高息債務證券的可能性。類似地,考慮信用風險、非流動性和可贖回特徵後,在防範金融危機或通貨緊縮中,垃圾債券不如投資級債券有效。

(四)與私募股權和對衝基金的長期關係

最好的私募股權基金仍在持續産生頂級回報。這與共同基金的情況正好相反,共同基金的頂級回報創造者在下一階段往往變成業績最差的執行者,私募股權領域卻是一個正向反饋環。

由於收益大部分來自阿爾法,在風險資本和收購領域,行業人脈非常重要。最好的基金管理人在吸引眾多資金並當管理資産規模過大後,便封閉其募集資金的大門。進入基金管理高層的校友可能會向母校捐贈基金提供優惠條款,或者在其管理的基金向普通投資者關閉時,依舊對母校捐贈基金開放,確保了捐贈基金“桌子邊上的席位”(Faber and Richardson,2011)。與此同時,耶魯基金也投資了很多名不見經傳的經理人並取得成功。耶魯捐贈基金受益於和頂級私募股權經理人的長期關係,該領域的資産配置也遠遠超過普通大學捐贈基金的水準。通過基層經理人的努力,耶魯成功地成為Compaq、Oracle、Google等眾多公司的早期投資者。

在私募股權投資時,耶魯捐贈基金關注那些專注于價值增值投資的合夥制,而竭力回避由金融機構贊助的基金從而避免潛在權益衝突。

三 為何捐贈基金策略難以被複製

“很難把錢投進真正優秀的對衝基金,要把10億美元投進優秀的對衝基金幾乎不可能。我認為可能出現的情況是,你會明白一條逆向選擇定律,優秀的人碰不上你,你能碰上的都是些沒有才能的人,沒有人會向那樣的人投資”。——“老虎基金”朱利安·羅伯遜

超級捐贈基金的資産配置中具有:更少的股票,更少的固定收益證券,更多的實物資産(不動産、森林資産以及商品),更多的另類投資(對衝基金、私募股權以及風險資本)。這些是公開的資訊,理論上,隨著諸如養老基金等機構開始重視私募股權和風險資本,以及金融工具創新使得個人投資者可以指數化購買私募股權、森林等另類資産,捐贈基金的高回報、低風險“魔法”應該消失,但事實並非如此。除了上文提及捐贈基金的模倣者往往忽視再平衡和極端市場條件下的流動性而陷入困境外,根本原因是即使1:1複製捐贈基金的大類資産組合,其資産品質也會大幅劣于捐贈基金,模倣者得到的是大類資産的貝塔收益而非管理才能代表的阿爾法收益。

四 總結

近十年來,捐贈基金策略愈發流行,模倣者更多著眼複製資産配置組合,涌入私募股權、風險投資領域,而對策略背後的投資邏輯和風險來源缺乏清晰認識。為降低投資組合的波動性,捐贈基金策略使用大量另類投資取代股票資産。同時,捐贈基金管理越主動,相應的投資業績越好,並且他們的主動證券選擇技巧(而不是資産配置)是決定與其他捐贈基金相對業績時最重要的因素。捐贈基金策略的風險主要來源是資産組合中大量非流動性資産對極端情形下投資者組合的再平衡形成威脅,成功的捐贈基金往往注重流動性管理,並且通過商業票據融資、股票期貨或債券期貨在極端情形下維持資産組合再平衡的能力。

捐贈基金策略是機構投資者未來的主流方向之一。捐贈基金長期中穩健卓越收益的關鍵在於發掘優秀資産管理人才的能力,如果簡單“複製”捐贈基金的資産配置,雖然能夠改善機構投資者的風險調整收益,但無法“複製”捐贈基金穩健的高收益。原因在於,捐贈基金在多個重要領域追求主動管理策略,給捐贈基金帶來回報的是代理機構經理人的才能所創造的阿爾法收益,而非底層資産的貝塔收益。

參考文獻

1.Faber, M. T., E. W. Richardson. The Ivy Portfolio: How to Invest Like the Top Endowment and Avoid Bear Markets, 2009.

從結構上看,信託行業的頭部集中效應仍在持續,固有業務收入主要由頭部企業貢獻。2022年上半年固有業務收入的CR3、CR5、CR10均有較大程度提升,其中,前三家信託公司(平安、重慶、華潤)的固有業務收入佔比過半,合計貢獻固有業務收入105.75億元,這表明信託行業格局分化愈加顯著,在固有業務方面呈現出“強者恒強”的特點

2.大衛·史文森. 機構投資者的創新之路[M]. 北京,人民大學出版社,2010.

3.丹尼爾·A.斯特拉克曼. 老虎基金朱利安·羅伯遜[M]. 北京,中國人民大學出版社,2022.

4.曹實. 多資産投資策略:資産管理的未來[M].北京,北京大學出版社,2020.

中國網財經頭條號

中國網財經客戶端

中國網財經微信公號

中國網財經微網志

中國網財經一點號

中國網財經百家號

中國網財經大風號