代表建議提高個稅起徵點 重大支出計稅前扣除

5日召開的十二屆全國人大四次會議公佈了“十三五”規劃綱要草案。

如何優化收入分配,縮小全社會收入差距,是“十三五”規劃綱要草案中的施策重點之一。國家統計局公佈2015年基尼系數為0.462,儘管已是連續第七年下降,但仍高於0.4的國際警戒線,貧富差距仍有較大改善空間。

稅收是調節二次分配的重要渠道。專家表示,目前我國個人所得稅中超過60%為工薪階層繳納,個稅淪為“工資稅”的現狀急需改變。規劃綱要草案中提出的“全面推行非現金結算,建立健全自然人收入和財産資訊系統”是執行個稅改革的重要前提和基礎性工作。

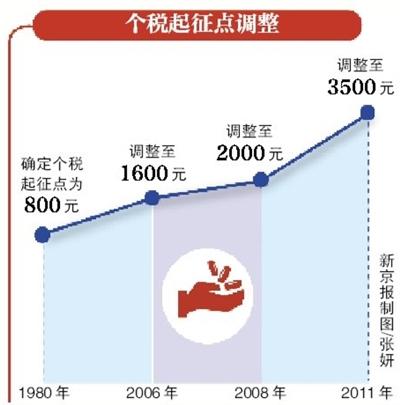

昨日,多個代表委員對新京報記者表示,推進個人所得稅改革需要一個過程,在改革完成前,應當儘快提高個人所得稅起徵點。

個稅起徵點的話題幾乎每年都會成為兩會代表委員關注的熱點。歷屆兩會上,包括格力董事長董明珠、TCL集團董事長李東生等在內的多名代表委員都提出過上調個稅起徵點至5000元的建議。

昨日,多位代表委員建議,個稅起徵點至少為5000元。“在減輕普通工薪階層個人所得稅負擔的同時,使高收入群體不成為主要受益者”。新京報記者 王姝 黃穎 劉夏 實習生 郭錳

★焦點

“贍養老人等支出應計稅前扣除”

全國人大代表、深圳市龍崗區南嶺村社區黨委書記、居委會主任張育彪擬提交《關於加快改革個人所得稅制度,適當減稅應對經濟下行壓力的建議》,呼籲加快推進個人所得稅改革進程,按照家庭每人平均可支配收入計稅。在該項改革完成前,則首先應當儘快提高個人所得稅起徵點。

張育彪認為,加快實施個人所得稅改革,適當降低居民稅負,是當前積極應對經濟下行壓力的客觀要求。“要重振經濟,必須更加依賴於擴大內需和消費,而減稅是非常直接有效的擴大消費的辦法”。

“迅速、加快推進個人所得稅改革進程”,張育彪建議,落實以家庭為單位徵稅的基本思路,按照家庭每人平均可支配收入計稅,“建立稅前扣除制度和家庭支出申報制度,合情合理考慮每個家庭特別是相對低收入家庭的實際負擔情況,將贍養老人、撫養子女、教育培訓、住房按揭貸款等重大項支出,在計稅前扣除”。新京報首席記者 王姝

“年終獎一元之差多交數倍稅金”

本次人代會上,全國人大代表、長沙市副市長何寄華帶來了一份細緻的建議。

他算了筆賬,稱根據國稅總局2005年出臺的,《國家稅務總局關於調整個人取得全年一次性獎金等計算徵收個人所得稅方法問題的通知》,年終獎計稅方式可能導致不公平。按照現行規定,目前的年終獎計稅方式是,將總數目除以12個月,按得到的平均數確定適用稅率和速算扣除數。

何寄華説,對於年終計稅獎金處於稅率變化臨界點邊緣的納稅人來説,卻存在著明顯的稅負不公平問題,“可能年終獎多1塊錢,就要多交上千塊稅”。

例如,按目前計稅方法,18000元年終獎要繳稅540元,18001元卻要繳納1695.1元,只因核算到全年後,平均數相差0.08元,導致速算扣除數從0變成了105。

何寄華認為,不能因為一元之差導致個稅數倍之差,“這實際上是個分檔問題”。

就此,何寄華認為,應當科學界定計稅時間概念,因為年終獎是納稅人在一個納稅年度取得的獎金,並非一個月的所得,不能簡單按一個月的工資薪金來計算,而應就年終獎單獨設計稅率和計算方法,以這樣解決上述個人所得稅的納稅不公平問題。

“年終獎可參照月工資薪金的稅率標準來進行設計”,他説,但是年終計稅獎金和速算扣除數應當以年度為單位,例如不超過18000元的部分的稅率為3%,速算扣除為0;超過18000至54000元的部分稅率為10%,速算扣除為1260。

按照這種方式,18000元和18001元的差距,就只有0.1元,“更容易被理解和接受”。 新京報記者黃穎 實習生 郭錳

“適當提高免征額影響稅收不大”

全國政協委員,原審計署副審計長董大勝介紹,所謂的“個稅起徵點”準確來説應該叫個稅免征額。

對於個稅免征額,董大勝説,提高1000、2000免征額對個人所得稅影響不會太大,“只要加強稅收徵管、對高收入的人應收盡收,(稅收)就沒有什麼大問題。”

“一種方式是,稅收徵管再嚴格一點,向高收入者徵收累進稅。累進稅是指收入層級越高,使用稅率越高,現在我們採用超額累進稅,超過部分按照較高的徵稅。另一種,全額累進稅,指的是不管你收入多少,只要達到一定基數,就按照最高稅率徵稅。這是區別。”

“全額累進稅對高收入限制和調節力度更大。現在超額累進稅稅率最高是45%,已經聽到很多人抱怨了。富人會説:賺點錢都被國家拿走了。窮人會説:你剩下的還不多嗎?” 新京報記者 劉夏

★案例

“個稅起徵點七八千合適”

某事業單位聘用人員張嘉(化名) 年收入5萬

張嘉是北京市一家事業單位聘用人員,每個月收入稅後四千多元,年收入5萬多。

張嘉目前工資水準達到個稅起徵點,每個月繳納個稅大概十多元。據張嘉介紹,每個月還房貸3000多元,孩子上幼兒園園費、餐費加學習班每月至少2000元,加上日常花銷,他和妻子每個月最多攢一千多元。

張嘉認為,目前的個稅起徵點過低,“雖然繳稅額不高,對生活看似影響不大,但按現在起徵點,已經覆蓋到我這樣的底層工薪階層,感覺個稅沒有起到縮小社會貧富差距的作用”。

對於將要進行的個稅改革,張嘉希望調高起徵點,到七八千元比較合適。“一線城市很多人月入過萬。”

“建議以家庭為單位收稅”

證券公司員工許毅(化名) 年收入15萬左右

許毅介紹,每個月需繳納個稅約三四百元,每個月最主要的花銷是房租和日常花費,“我和未婚妻一起,基本都是月光,沒有存款”。

許毅認為,個稅扣的有點多,將近凈收入5%,“其實稅率應該在1%之內。”

許毅表示,按家庭為單位徵稅更加合理,“一個家庭中有可能一個人收入高一個人收入低或沒有收入。如果不考慮家庭,收入高的人就會被收稅,但有可能他的收入要養活剩下的家庭成員。如果以家庭為單位,或能少扣稅。”

如果提高起徵點,許毅表示,最好以8000為起徵點。

“徵稅覆蓋更多高收入群體”

金融企業高管張東平(化名) 年收入百萬左右

張東平在一家金融企業做高管,根據企業經營狀況每年繳納的個稅並不固定,但最少也要交十多萬的稅。

張東平説,現在的家庭生活和開支比較大,包括房貸、車子和子女教育以及日常的購物,“現在的孩子教育花費特別高,一年基本都在十多萬”。

張東平認為,應該提高起徵點,至少提高到5000元,然後將來逐步實現以家庭為單位納稅,因為目前的操作難度感覺還是比較大,“應儘快降低個稅,釋放各個階層的購買力”。

張東平建議,應該增加個稅的徵收級數,將更多高收入群體納入徵稅範圍,並加大監督,防止逃稅漏稅。