難歸難,上半年,白酒上市酒企依然交出了增長的答卷,是繁榮還是轉折?

在酒業調整週期疊加疫情等影響因素的影響之一,2022年的上半年,中小酒企和經銷商不乏關於“活下去”的呼喚。而這也是有跡可循的。2022上半年,全國規上白酒企業銷售收入達3436.57億元,同比增長16.51%;在961家規上企業,虧損數量達190家,虧損面為19.77%。

讓人驚喜的是,從酒業上市企業半年報來看,增長仍然是這份千億成績單的關鍵詞。面對激烈的市場競爭,各家酒企各出奇招、各有側重。營收成績的起伏值得我們關注;在馬太效應已經影響到名酒陣營的當下,我們也依然看到黑馬奔跑的身姿。

增長!增長!增長!

來到疫情的第三年,雖然市場面臨著消費場景減少、渠道壓力增大等問題,但是從上市酒企半年報來看,卻普遍呈現增長趨勢,且雙增速率普遍達到兩位數。

截至目前,白酒上市公司2021年年報業績紛紛披露。數據顯示,貴州茅臺仍然以576.17億元的成績獨佔鰲頭,五糧液以412.22億元的成績緊隨其後,洋河股份位居第三,但是山西汾酒、瀘州老窖都是有力競爭者。

從營收增幅來看,洋河、瀘州老窖、山西汾酒、古井貢酒、老白幹酒、迎駕貢酒、舍得酒業、金徽酒、酒鬼酒都達到了20%以上;而利潤增幅20%以上的酒企則有貴州茅臺、洋河股份、瀘州老窖、山西汾酒、古井貢酒、老白幹酒、迎駕貢酒、酒鬼酒幾家。

其中,老白幹酒以191.43%的利潤增幅一馬當先,山西汾酒和酒鬼酒的利潤增幅也都在40%以上。

將二季度單獨來看,貴州茅臺二季度營收253.21億元,利潤125.49億元,佔比49.6%;瀘州老窖二季度營收53.52億元,利潤26.56億元,佔比也是49.6%。這樣的高利潤自然是産品高端化、市場渠道穩定的證明。

值得注意的是,受白酒消費場景集中于一季度、二季度疫情反撲導致酒企承壓明顯等因素的影響,大部分酒企今年二季度的業績都要遠遜於第一季。

在這種情況下,貴州茅臺二季度營收約佔上半年的43%,瀘州老窖則達到了54%,老白幹酒的二季度表現更是優於第一季度。各季度業績保持平穩,對於白酒行業來説尤為難得,而這則有賴於消費者的黏性、渠道庫存的合理性和全國市場的穩定性。

兩大超越與探花之爭白酒增長激蕩行業活力

位次的變動一直是業內喜愛探討的話題。寡頭統治對行業無益,百花齊放的增長狀況才能創造更多可能。縱觀半年報,有兩大超越值得關注。

這些局部的增長競爭,才讓白酒行業不至於顯如一潭死水,對長期發展利大於弊。

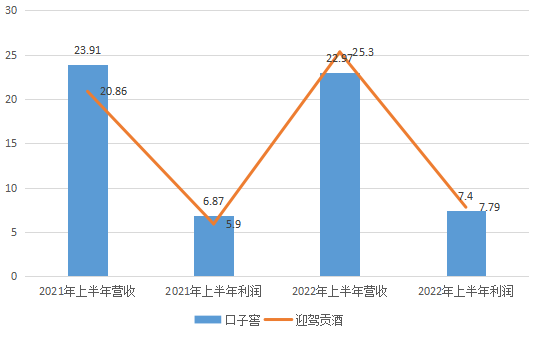

首先是迎駕貢酒超越口子窖。

徽酒“榜眼”之爭,一向非常激烈,而這一結果從今年上半年開始有所不同。近年來,迎駕貢酒與口子窖的營收差距不斷縮小,更是在今年一季度以2.64億元的差值實現反超。

據了解,今年迎駕貢酒還在加速市場拓展,加強全國化佈局。通過快速發展核心市場,積極開發週邊市場,有效形成核心市場與週邊市場的輻射聯動。

除了品牌升級和産品結構調整之外,“洞藏”作為迎駕創造的新概念,對企業整體的發展做出了不小的貢獻,通過聚焦洞藏系列産品、抓牢重點産品量價齊升創造了酒企發展的一條新路。

與之相對,口子窖今年上半年營收22.97億元,增長2.4%,與迎駕貢酒的20.38%存在明顯差異。而這,主要依賴於高檔産品營收的增加。但是由第二季度來看,其營收和利潤更是呈現雙降趨勢。

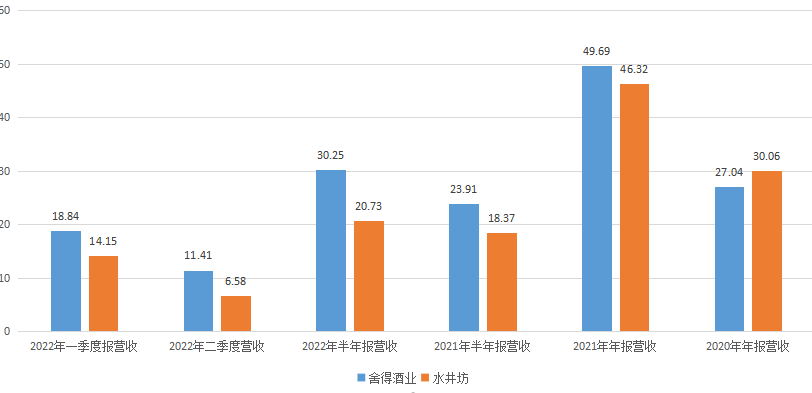

其次是舍得對於水井坊的超越後,進一步拉開了距離。

2022年上半年,舍得酒業實現營業收入30.25億元,同比增長26.51%;歸屬於上市公司股東的凈利潤8.36億元,同比增長13.6%。而水井坊的營業收入為20.74億元,同比增長12.89%。實現歸屬於上市公司股東凈利潤3.7億元,歸屬於上市公司股東的扣除非經常性損益的凈利潤3.63億元。

這樣看來,舍得、水井坊這兩位曾經的對手之間的差距已經明顯擴大。今年一季度,舍得酒業還宣佈了70.54億元增産擴能投資,這一項擴産也是未來幾年發展向好的動力和資本。不難預測,雖然同處四川濃香大本營,但是水井坊未來的增長空間應當不及舍得。

由此看來,産品結構調整、全國化佈局策略等都是關鍵。當然,這些變化也是酒業活力的證明,營收排名成績的上下浮動,在客觀上也是持續攪活白酒行業一池春水的有效因素。

除此之外,探花之爭也日趨激烈。

根據2021年全年報,在茅五之後的座次為洋河股份(253.5億)、瀘州老窖(203.84億)和汾酒(199.71億)。而在2022年上半年,這一順序變成了洋河股份(189.08億)、汾酒(153.34億)和瀘州老窖(116.64億)。

實際上,這一變化在2022年一季度時便初露端倪。第一季度,剛剛經歷換帥的山西汾酒憑藉43.62%的增幅獲得了105.3億元的營收,不僅取得了開門紅,也為上半年的成績奠定了基礎。

值得注意的是,雖然瀘州老窖今年上半年營收不敵洋河和汾酒,但是其55.32億元的凈利潤卻非常可觀,目前坐穩第三位置的蘇酒洋河,也憑藉營收和利潤雙雙增長21%以上的成績獲得了行業內的好評,“穩中求進、進中有優”的發展路徑不再被吐槽,而是其發展的真實寫照。

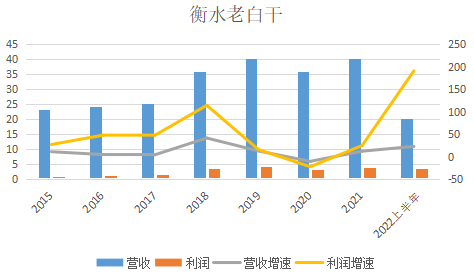

老白乾等酒企的發展,同樣讓人感到驚喜。據半年報顯示,其實現營業收入20.26億元,同比增長22.65%;歸屬於上市公司股東的凈利潤3.63億元,同比增長191.43%。

雖然3.63億元的利潤與一二線酒企存在差異,但是191.43%的增長速度可以説是格外亮眼。那麼,一反下降頹勢的老白幹,是如何取得不錯的發展的呢?

這就得益於其對産品結構的優化和對市場的建設,以及堅定品牌自信、品類自信和品質自信的發展道路。在“汾老大”的帶領下、在大清香氛圍日益濃厚的趨勢下、在體制改革和行銷手段的優化下,衡水老白幹獲得了天時地利人和般的增長。

頭部增長的“三大秘密”

我們知道,在集中化、品牌化、高端化等趨勢下,白酒行業進一步向優勢産區、優勢企業及優勢品牌集中,次高端及千元價位段競爭持續加劇。上市酒企的成功決策,也可以給行業更多的思考。

首先是産品結構調整。

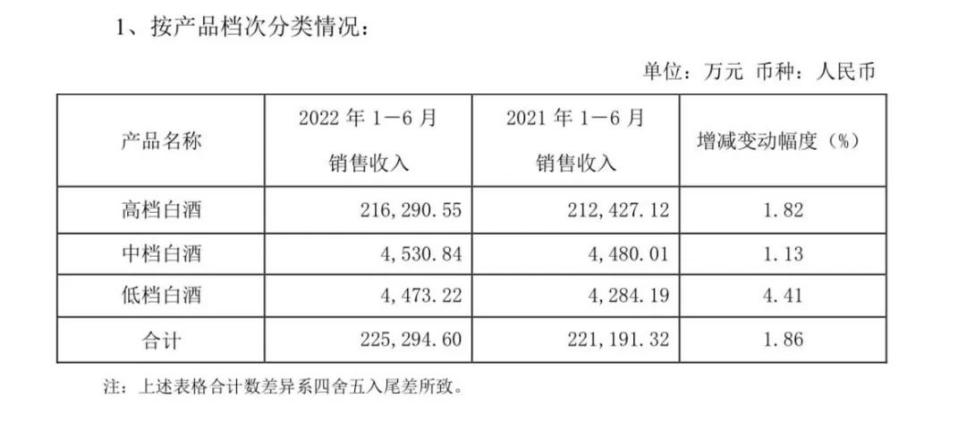

從年報來看,增長速度較快的幾家,其高端産品都有著明顯的增長。

以瀘州老窖為例,今年上半年其中高檔産品營收增速達到26.21%,銷量提升22%,佔比達到89.81%。這一數字證明,其對高端價位産品的領導力持續提升,國窖系列始終是瀘州老窖的壓艙石;另一方面,“雙品牌、三品係、大單品”的産品戰略也具有著優越性。

獲得營收26.51%增幅的舍得酒業也同樣如此,今年上半年其中高檔酒實現收入為24.06億元,同比28.16%,佔比達到85.30%。

白酒行業一直十分重視高端化建設,不僅是因為高端産品具有更高的利潤,可以提高渠道利潤空間,也是順應消費升級趨勢的表現。而想要讓高端産品成為增長極,不僅需要足夠的産能,文化維新、技術革新和品牌創新同樣不可或缺。

其次是對市場的深耕。

除了茅臺、五糧液、汾酒等各香型的龍頭,目前作為省酒的蘇酒今世緣、河北老白幹以及西北的金徽酒、伊力特、天佑德都有著在全國佈局的野心。

越來越多的酒企參與全國化競爭,不僅將促進白酒市場的多樣化,也將從客觀上倒逼白酒企業提高産品品質、促進創新。

這一問題,從行銷費用投入方面也可見一斑。以古井貢酒為例,其不僅依託“年文化”冠名各大衛視春晚,在市場投入方面也毫不吝嗇,可以説是行銷優等生。

2018年,其銷售費用26.83億元、2019年31.85億元、2020年31.21億元、2021年達到40.08億元,始終保持較高增速,而這項投入也從連年增長的營收上得到反饋。

最後是差異化競爭優勢的顯現。

所謂的差異化競爭,更多的體現在“不可替代性”上。這讓酒企在市場競爭中處於主動,也能獲得自主定價權和更高的利潤回報。

以前文提到的迎駕貢酒為例,其圍繞“生態”和“洞藏”,打造了不少內涵豐富、風格獨特的産品,是中國生態白酒的代表,更提高了消費者的黏性。

自2015年上市以來,洞藏系列連續保持高速增長,洞6、洞9已在安徽100-300元主流價格帶形成大眾消費認知;洞16、洞20品牌勢能初顯,洞藏系列開始邁向高速發展期。今年上半年,迎駕貢酒洞藏系列收入佔比已經高達74.94%,這不僅為迎駕貢酒的業績增長起到了關鍵作用,也為其他酒企的發展提供了參考。