首頁>萬達商管:擬發行30億元公司債券 票面利率區間4.8%-5.8%

來源:中國網地産 2020-10-23 17:46:16

中國網地産訊 10月23日,據上交所消息,大連萬達商業管理集團股份有限公司擬公開發行2020年公司債券(第三期)(面向合格投資者)。

募集説明書顯示,本期債券擬發行金額30億元,票面利率詢價區間4.8%-5.8%,發行期限4年,附第2年末發行人調整票面利率選擇權和投資者回售選擇權。

債券牽頭主承銷商、受託管理人為中金公司,聯席主承銷商為招商證券、光大證券。起息日為2020年10月28日。

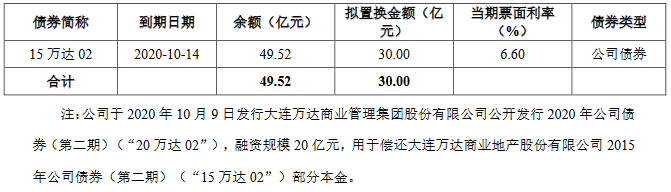

據悉,本期債券募集資金擬用於置換前期已償還的公司債券本金。具體如下:

是中國網際網路新聞中心·中國網旗下地産頻道,是國內官方、權威、專業的國家重點新聞網站。

中國網地産