首頁>萬科A:擬發行25億元公司債券 用於北京、大連等7個項目建設

來源:中國網地産 2019-09-22 16:07:59

中國網地産訊22日晚間,萬科A公告稱,擬發行2019年度第二期住房租賃專項公司債券。本期公司債券擬發行規模為25億元,發行期限為5年期。

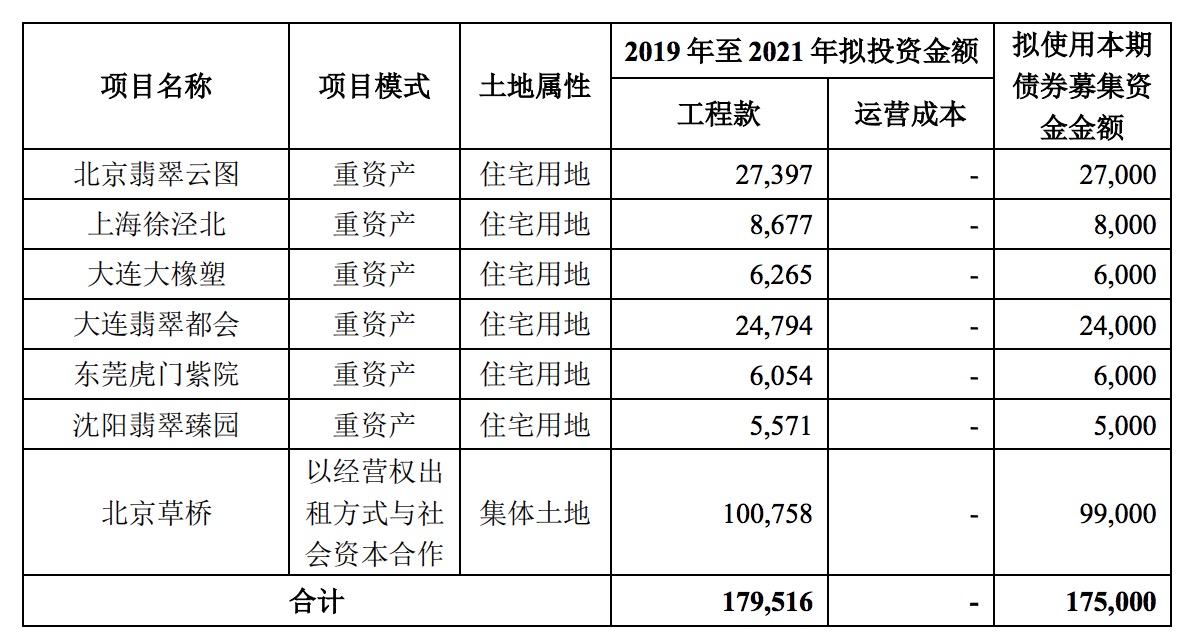

萬科A公告稱,本期債券為本次債券第四期發行,發行規模不超過25億元(含25億元),其中17.5億元擬用於公司住房租賃項目建設和運營,扣除發行費用後剩餘部分擬用於補充公司營運資金。

據了解,本期公司債券擬用於北京、上海、大連、瀋陽、東莞等城市項目建設。

據資料顯示,該公司債券核準規模為80億元,2018年8月9日完成本次債券的首期發行,發行規模15億元,當期票面利率4.05%。2018年10月29日完成本次債券的第二期發行,發行規模20億元,當期票面利率4.18%。2019年2月26日完成本次債券的第三期發行,發行規模20億元,當期票面利率3.65%。2019年本期債券為本次債券的第四期發行,發行規模不超過25億元(含25億元)。

是中國網際網路新聞中心·中國網旗下地産頻道,是國內官方、權威、專業的國家重點新聞網站。

中國網地産