數據來源:中國人民銀行

製圖:張丹峰

金融活,經濟活;金融穩,經濟穩。今年以來,穩金融工作積極有序推進,金融體系運作平穩健康,金融服務實體經濟力度持續加大,不發生系統性金融風險底線牢牢守住。

當前,貨幣政策取向怎麼看?服務實體經濟怎麼幹?信貸風險怎麼防?今天起,本版推出“穩金融三問”系列報道,探討在目前的國際國內經濟金融形勢下如何進一步做好穩金融工作,促進經濟平穩增長。

——編 者

近日召開的中國人民銀行貨幣政策委員會2019年第三季度例會指出,要創新和完善宏觀調控,加大逆週期調節力度,加強宏觀政策協調,形成合力。穩健的貨幣政策要鬆緊適度,把好貨幣供給總閘門,不搞“大水漫灌”,保持廣義貨幣M2和社會融資規模增速與國內生産總值名義增速相匹配,保持物價水準總體穩定。

今年以來,很多發達經濟體及部分新興經濟體都調整了貨幣政策走向。在全球主要經濟體紛紛降息並重啟寬鬆貨幣政策時,如何理解當前我國穩健的貨幣政策?我們是如何加強逆週期調節的?未來貨幣政策走向如何?記者進行了採訪。

沒有“放水”,更不是“大水漫灌”

“大水漫灌”易造成通貨膨脹,推高資産價格,不利於經濟轉型升級和結構調整

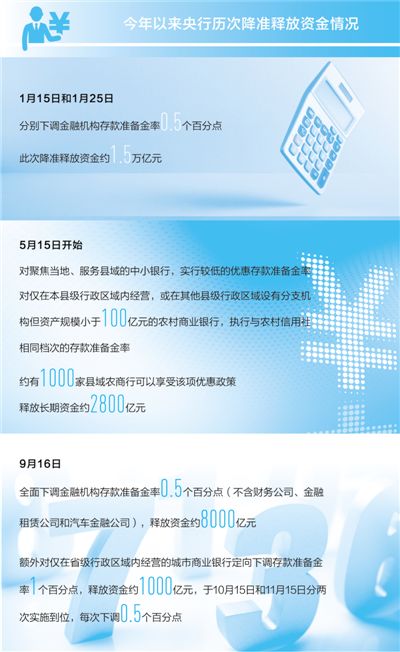

8月20日,全國銀行間同業拆借中心首次發佈了新的LPR(貸款基礎利率),一年期LPR是4.25%,比原來的基準利率降了10個基點。9月16日,年內第二次全面降準落地。10月15日,僅在省級行政區域內經營的城市商業銀行獲得定向降準0.5個百分點,11月15日還將再次下調0.5個百分點。

這一系列動作被一些人解讀為我國貨幣政策正走向寬鬆,央行在“放水”。究竟應如何正確理解?

“不管是LPR下降,還是降準,都不意味著貨幣政策基調的轉向,也不是央行在‘放水’,貨幣政策依然穩健。”民生銀行首席研究員溫彬説。

LPR報價下降不等於降息。中國人民銀行參事盛松成認為,原有的LPR多參考貸款基準利率進行報價,未能及時反映市場利率變動情況。改革後各報價行在公開市場操作利率的基礎上加點報價,市場化、靈活性特徵將更加明顯。實際上,LPR形成機制改革和傳統意義上的降息是兩回事。

降準是為支援實體經濟發展,不是“大水漫灌”。交通銀行金融研究中心首席金融分析師鄂永健認為,降準主要是由於當前經濟下行壓力加大,需要通過下調存款準備金率來推動實現穩增長。同時,銀行負債成本居高不下制約貸款利率下降,全面降準有利於釋放更多中長期資金,促進銀行負債成本降低,定向降準也有利於進一步增加對民營、小微企業的資金支援。

“目前,貨幣政策是進行逆週期調節,並不是所謂的大幅度‘放水’。”交通銀行首席經濟學家連平説,有沒有“放水”從以下指標也能看出——

廣義貨幣M2和社會融資規模增速與名義GDP增速基本匹配。“儘管我國年內實施了降準,但廣義貨幣M2和社會融資規模增速在合理區間,與名義GDP增速基本相適應。從這個意義上講,降準的主要目的還是通過基礎貨幣的投放使流動性保持合理充裕,並不是‘大水漫灌’。”溫彬説。

利率走勢總體穩定。“判斷貨幣政策鬆緊,可以通過一些指標,比如看銀行間的回購利率DR007指標。利率是資金價格,資金價格能反應資金的供求狀況,通過價格的變動就可以看出貨幣政策到底是松還是緊。”青島銀行首席經濟學家劉曉曙説。受訪專家認為,當前貨幣市場的利率水準總體來説比較平穩。

盛松成認為,“大水漫灌”危害很多,一是造成通貨膨脹,二是推高資産價格,三是不利於我國經濟轉型升級和結構調整,因為這會提高改革成本,使本應被淘汰的落後産能得以延續。此外,我國面臨的外部不確定性因素增多,要保持人民幣匯率的基本穩定,也應避免“大水漫灌”。

服務實體,加強逆週期調節

存款準備金率結構性、定向調整的力度明顯加大,公開市場操作工具明顯增加

“都説台州是創業‘熱土’,現在讓我有了實實在在的體會,金融支援讓我們創業者更有底氣了!”浙江意控機床有限公司負責人周祥兵説。

前幾年,周祥兵來到台州創業。隨著公司規模的擴大,資金需求不斷增加,但作為“新台州人”,找擔保人是個難題。了解到周祥兵的情況,台州銀行營業部客戶經理顏邦國給他推薦了不用找擔保的“信保基金”,這讓周祥兵一下子放寬了心。

很快,一筆金額為100萬元的信保基金業務順利辦妥。“有政府擔保,利率還優惠,讓我們有更多資金投入到生産經營中。”周祥兵説。

近年來,金融活水精準滴灌,越來越多有潛力的企業經營資金有了保障,發展規模不斷壯大。數據顯示,今年8月末,普惠金融口徑的小微企業貸款餘額11萬億元,同比增長23%;民營企業貸款餘額45萬億元,同比增長6.7%,企業綜合融資成本比2018年平均水準下降超過1個百分點。

今年以來,穩健的貨幣政策體現了逆週期調節的要求,金融服務實體經濟的質效逐步提升。

“逆週期調節,主要是財政政策、貨幣政策的調節。市場主體有順週期行為,比如經濟形勢好的時候,銀行往往會增加貸款,經濟形勢不好的時候,則會收縮貸款,甚至惜貸。這樣一來,銀行越惜貸,往往越加劇經濟收縮,不僅對經濟帶來不利影響,也會影響銀行自身經營,比如導致不良貸款上升。所以當經濟下行壓力加大時,通常應進行逆週期調節,以防經濟出現下滑。”溫彬説。

溫彬分析,當前就應當運用一些逆週期調節手段。就財政政策來説,就是適度提高赤字率,增加地方政府債的額度,通過減稅降費促進投資和消費;而貨幣政策,就是要通過降準等釋放流動性,降低企業和居民投資消費的成本,從而穩定和擴大內需。

與過去相比,如今在使用貨幣政策工具時確實有不同,逆週期調節的“味道”更濃。

比如存款準備金率的調整。作為貨幣政策的主要工具之一,鋻於存款準備金工具在促進信貸結構優化方面的獨特優勢,2014年到2018年,僅定向降準央行就實施了11次。“降準就好比把部分關在‘籠子’裏的存款準備金釋放出來,銀行由此增加了更多放貸資金,有助於降低銀行的資金成本,從而進一步傳導至實體經濟,降低貸款實際利率。”劉曉曙説。

“相比過去,現在存款準備金率結構性、定向調整的力度明顯加大,結構性和全面性調整同步交叉進行。”連平説,9月的全面降準和定向降準一起出臺,表明逆週期調節力度明顯加大。

今年5月,央行決定從5月15日開始,對聚焦當地、服務縣域的中小銀行,實行較低的優惠存款準備金率。對僅在本縣級行政區域內經營,或在其他縣級行政區域設有分支機構但資産規模小于100億元的農村商業銀行,執行與農村信用社相同檔次的存款準備金率。由此我國的存款準備金制度將形成更加清晰、簡明的“三檔兩優”基本框架。“三檔兩優”存款準備金制度框架兼顧了防範金融風險和服務實體經濟,特別是服務小微企業,簡化了政策體系,對金融機構的引導作用更明確,操作性更強。

又如公開市場操作。工具種類明顯增加,MLF(中期借貸便利)、SLF(常備借貸便利)、TMLF(定向中期借貸便利)……以TMLF為例,TMLF于2018年12月創設,根據金融機構對小微企業、民營企業貸款增長情況,向其提供長期穩定資金來源,今年一季度和二季度已開展兩次。

“這些工具根據需要分別從長期、中期、短期角度考慮進行調整,對市場利率的結構、未來利率變動趨勢都有針對性的考量。目前來看,這些政策工具都起到了積極的作用。”連平説。

保持定力,堅持穩健取向

未來貨幣政策要配合經濟高品質發展的要求,也要重視貨幣政策和監管政策的協調

近期,歐洲央行重啟QE(量化寬鬆),美聯儲開啟了年內第二次降息,其他主要經濟體也紛紛跟進降息,甚至重啟量化寬鬆政策。中國有必要跟進嗎?

“中國貨幣政策主要是服務國內經濟,以我為主,綜合考慮國內經濟形勢和物價走勢進行預調微調。綜合分析國內形勢和國際背景,我國的貨幣政策應保持定力,堅持穩健的取向。”中國人民銀行行長易綱説。

易綱説,目前,我國貨幣政策工具手段充足,利率水準適中,政策空間較大。2008年國際金融危機爆發以來,相比一些發達國家中央銀行實施零利率甚至負利率政策,我國貨幣政策始終保持在正常區間。同時,我國利率水準在發展中國家中處於相對低位,近年來社會融資成本特別是民營企業和小微企業融資成本實現了穩中有降。

未來,實施堅持穩健的貨幣政策還應注意什麼?

盛松成認為,我國正處於經濟轉型和結構調整的時期,貨幣政策除了考慮逆週期調節外,也要配合經濟高品質發展的要求。

連平認為,要加快疏通貨幣政策的傳導機制,改善金融體系的結構,進一步發展資本市場;還要重視貨幣政策和監管政策的協調,讓貨幣政策總體的調節方向與有關的政策更加協調。“貨幣政策是為宏觀經濟發展服務的,但也要考慮目前監管的現狀;反之,監管政策的出臺也要考慮貨幣政策的實施。”

是中國網際網路新聞中心·中國網旗下地産頻道,是國內官方、權威、專業的國家重點新聞網站。

中國網地産