在稍早的7月5日,鬥魚的部分部門進行了小規模組織構架調整,或為迎接上市做準備。

7月8日消息,經多位消息人士證實,遊戲直播平臺鬥魚確定將於美國東部時間7月17日登錄納斯達克交易所,不同於此前招股書披露的紐約交易所,鬥魚還將於近期更新在SEC的準上市版招股書。

在稍早的7月5日,鬥魚的部分部門進行了小規模組織構架調整,或為迎接上市做準備。

招股書顯示,鬥魚本次IPO募集的資金將用於提供更多優質電競內容,繼續增強技術和大數據分析能力,提升用戶體驗和運營效率,以及日常營運資金需求和潛在的戰略收購。

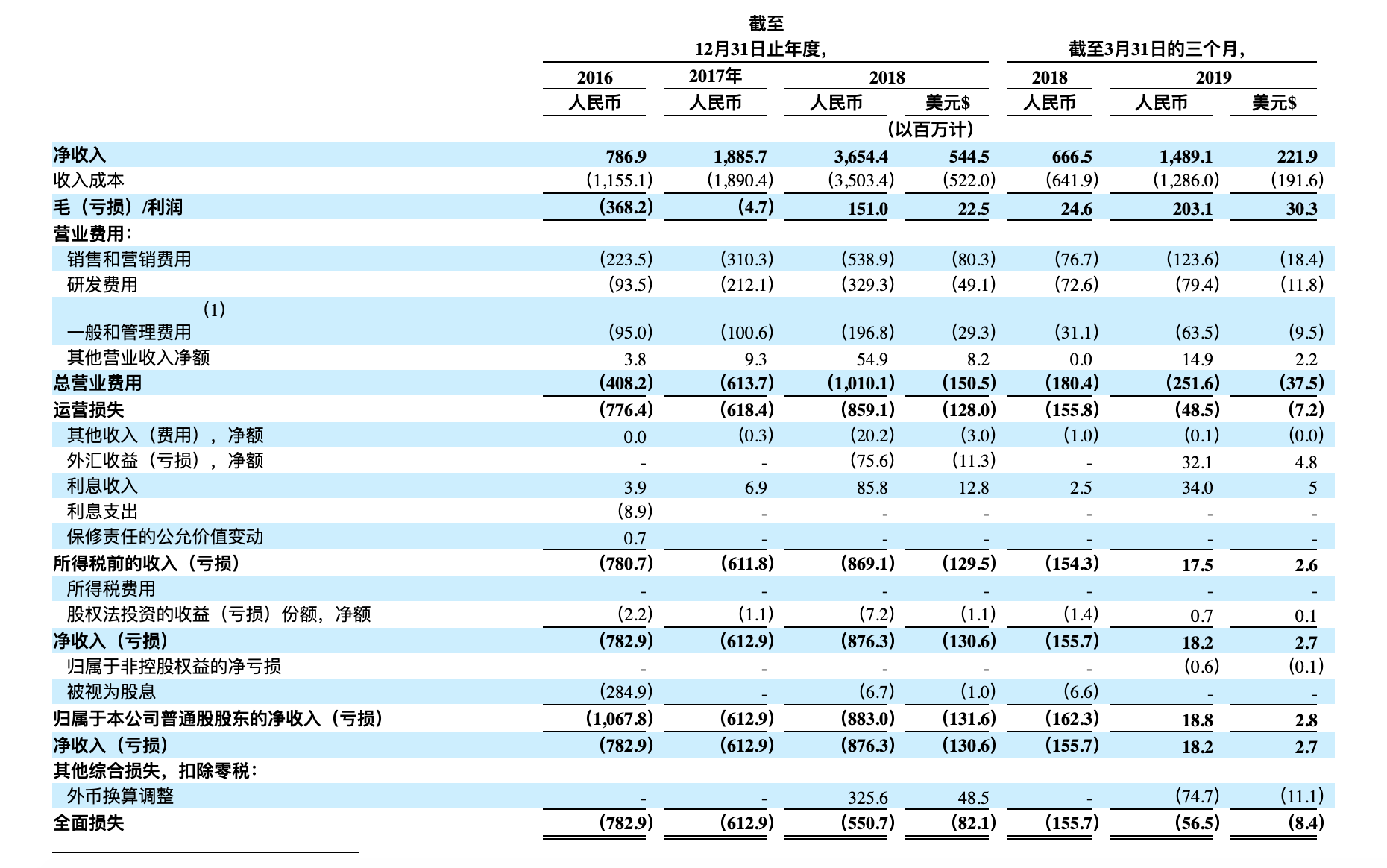

根據7月2日更新的鬥魚最新版本招股書(下稱:F-1/A文件),鬥魚2019年一季度營收為14.89億元(人民幣,下同),相比上年同期的6.67億元增長123.24%;凈利潤為1820萬元,相比上年同期的虧損1.56億元增長111.67%。調整股權激勵費用後,調整後凈利潤3530萬元,較上年同期的調整後凈虧損1.50億元增長123.55%。

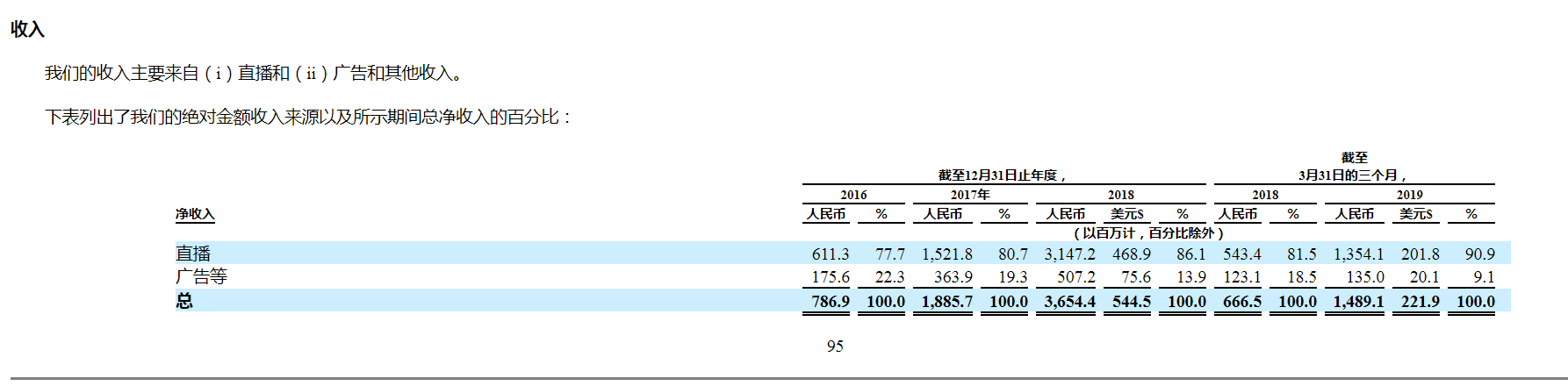

相比于大多數直播平臺,直播收入佔比超過營收90%的情況,鬥魚有較為多元化的收入構成。其營收主要由直播以及廣告和遊戲推廣收入兩部分構成,2016年、2017年和2018年中直播收入在營收中的佔比分別為77.7%、80.7%和86.1%,廣告和遊戲推廣收入分別佔比22.3%、19.3%和13.9%。

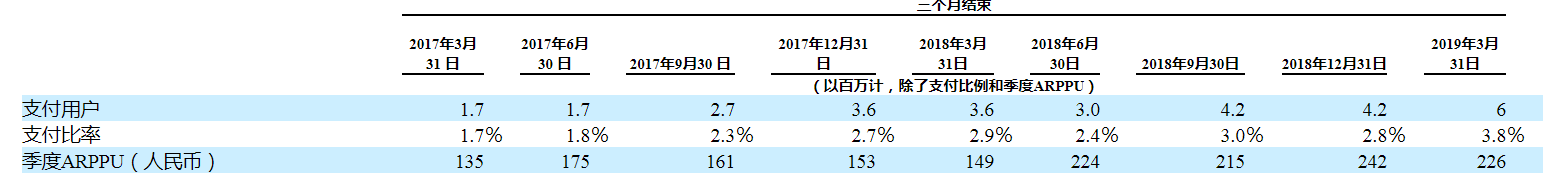

運營數據方面,鬥魚在招股書(F-1/A文件)中披露,截止到2019年一季度,其PC平臺平均月活為1.10億,移動平臺平均月活為4910萬,總體平均月活為1.59億,與去年同期的1.27億同比增長25.7%。季度平均ARRPU值為226元,較上年同期提升77元,用戶平均付費率有3.8%,較上年同期提升0.9個百分點。鬥魚的三個月平均留存率為69%,單月留存78.6%。用戶累計觀看時長約為23億小時,比上年同期增長43.8%;活躍用戶日均觀看時長約為2600萬小時,比上年同期的1730萬小時提高50.3%。

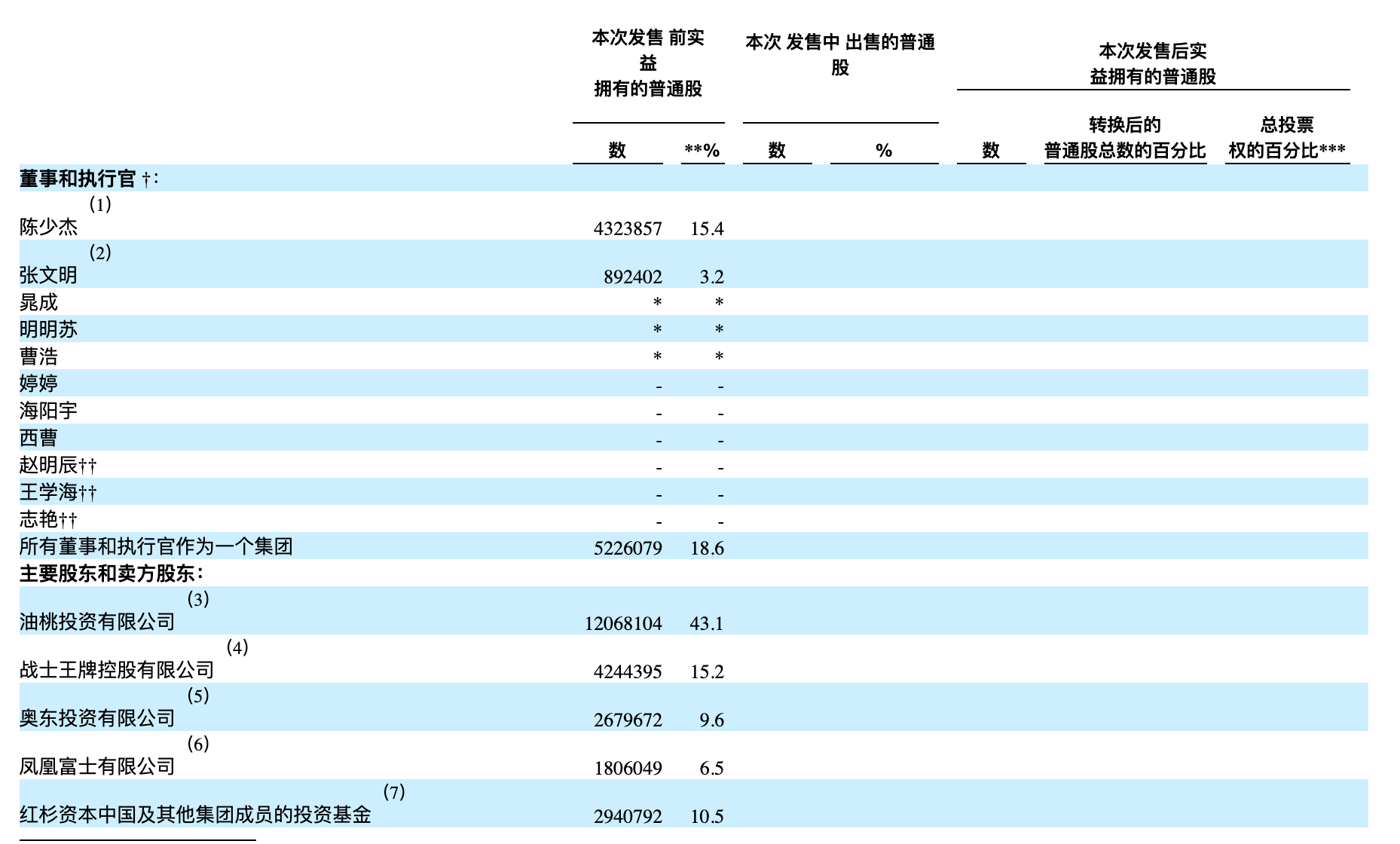

鬥魚在招股書中披露了公司高管和股東的持股資訊,在發售前公司創始人兼首席執行官陳少傑在招股書提交以前實益持股比例為15.4%,公司創始人兼聯席首席執行官張文明實益持股比例為3.2%,公司董事和高管共有18.6%的股份。

此外,發行股票前,騰訊全資子公司Nectarine Investment Limited持股比例為43.1%;陳少傑通過其離岸公司Warrior Ace Holding Limited持有15.2%;紅杉資本中國公司及其他團體成員附屬基金實益持有10.5%的股份;奧飛董事長蔡冬青透過Aodong Investments Limited持有9.6%的股份;Phoenix Fuju Limited持有6.5%的股份。

5月6日午間,外媒報道稱,鬥魚將推遲赴美IPO至少一週時間。當時有二級市場人士向記者表示,並稱推遲並非業績原因,而是受限于經濟形勢、加徵關稅等不確定性,鬥魚原來計劃于5月初公佈一季報,然後進行上市路演,5月16日上市敲鐘。

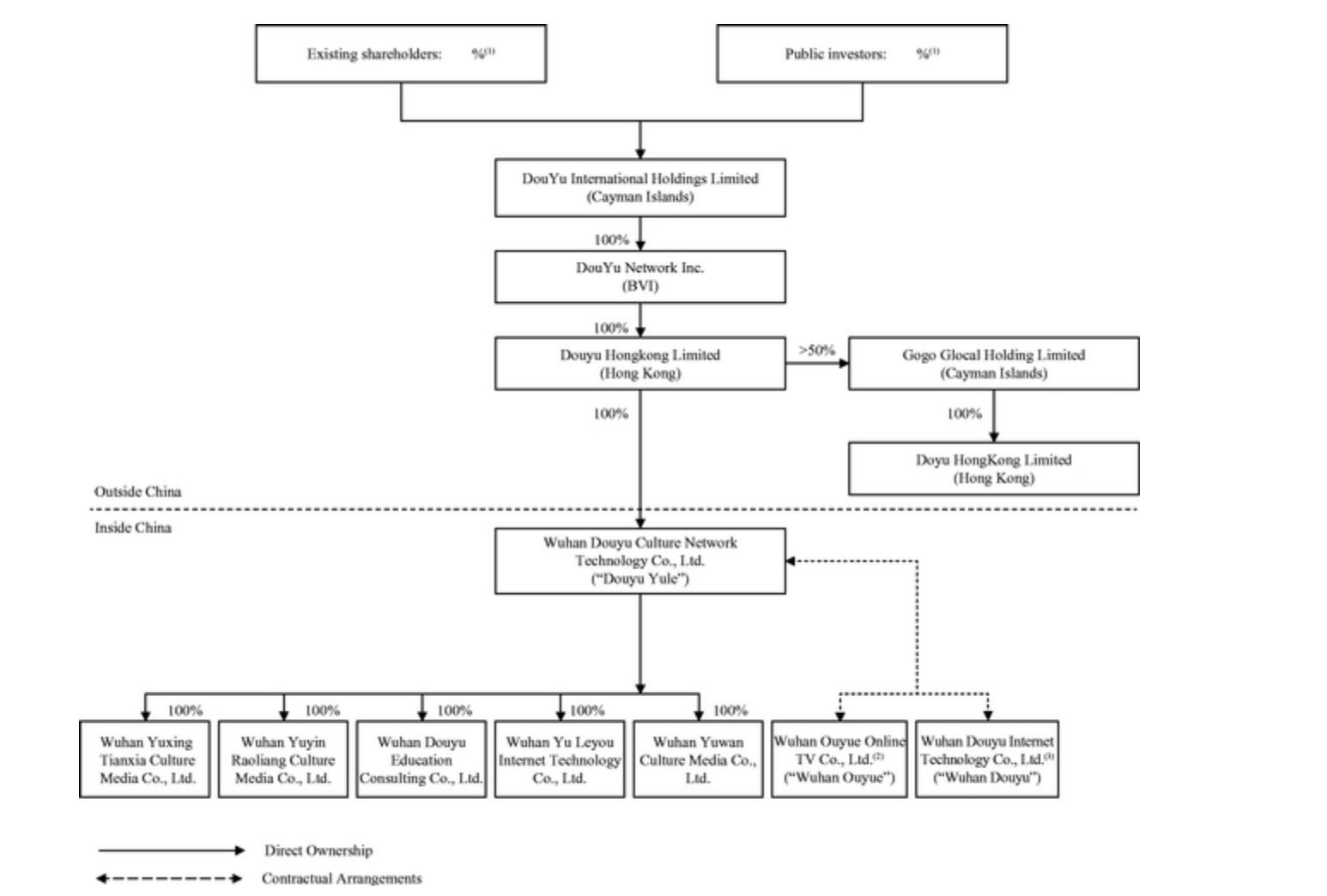

4月22日晚,鬥魚向紐約證券交易所提交IPO申請(下稱:F-1文件),股票代碼為DOYU,代表最高融資的佔位符暫定為5億美元。招股書還披露,2018年鬥魚完成了對出海直播平臺NonoLive母公司的收購,後者今年是印度尼西亞、印度、阿根廷等地安卓暢銷榜排名前十的應用,目前該應用的運營主體已經變更為鬥魚香港,也在此次上市的資産包中。

此前發佈的F-1文件顯示,2016年、2017年和2018年,鬥魚的年度營業收入分別為7.87億元、18.86億元和36.54億元,凈虧損分別為7.83億元、6.13億元和8.76億元。相比而言,另一家直播平臺虎牙2016年、2017年和2018年的凈虧損分別為6.26億元、8097萬元和19.38億元(Non-GAAP下,盈利4.61億元)。