個稅改革有這麼多值得關注的地方,然而你只看起徵點?

3月5日兩會期間,新聞發言人張業遂稱,《新個稅法》實施3個月,超過7000萬人的工薪所得無需繳納個稅,減稅額度達1000億元。

自從《新個稅法》實施以後,誰更受益就成為全民焦點。起徵點多少合適?誰將受益?誰被“多徵稅”?稅改是“劫富濟貧”?我們梳理了近40年來7次稅改,發現稅改內容可不僅僅只有“起徵點變化”那麼粗暴簡單;2018年稅改之後,更使身處各行各業的你,所承擔的稅負可回到5年前水準。(本文章討論群體適用一般工薪階層,土豪請繞行)

2018年稅改後,近30%的人不用納稅了

2018年,國家把個稅起徵點從3500元調高到5000元,修改後個人所得稅的納稅人佔城鎮就業人員的比例將由現在的44%下降至15%,也就是説,有30%的人不用再交稅了。

個稅起徵點的調整還有三次,最早是在1980年,起徵點是800元,主要針對外國人,普通老百姓很難有納稅的煩惱。但隨著經濟市場化,老百姓工資收入不斷提高,800元起徵點被絕大多數工薪階層輕鬆跨越,再次設立起徵點時,基本圍繞當時的平均工資上下浮動。

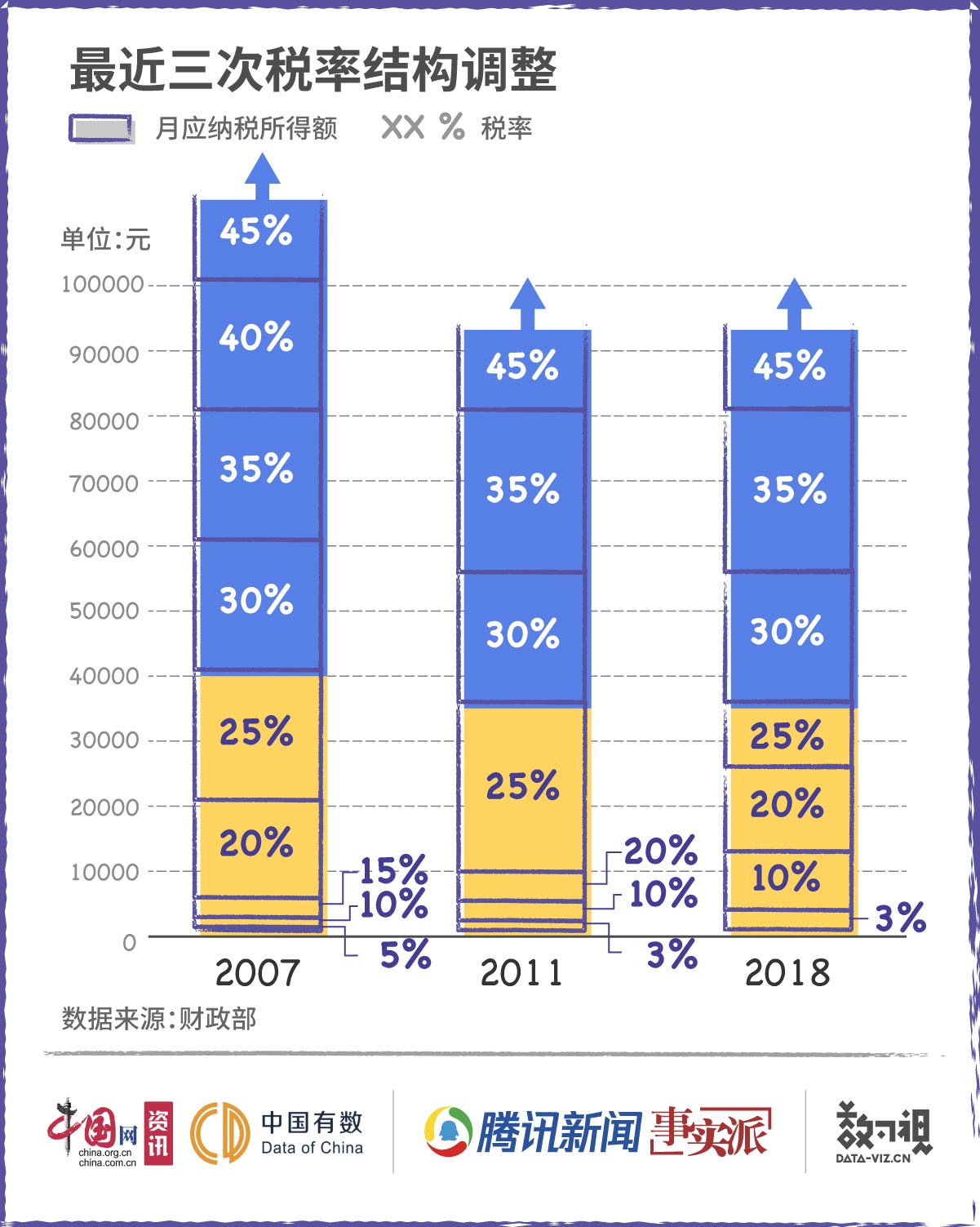

看看個稅總額增速,2012年別具一格,是唯一一年個稅收入下降的年份,就在前一年,稅改不僅調整了起徵點,並且修改了稅率結構。所以看稅改力度,可不只有起徵點這麼簡單。

稅改tips,了解一下:

44%和15%來源財政部相關人員披露,不用擔心不權威哦

1980年時,按照規定,到中國來工作的外籍人員工資不能低於800元

個稅調整,不僅僅只有起徵點

優化稅率結構,收入15000元以下群體最受益

這次稅改又涉及到稅率結構,擴大了3%、10%、20%三檔低稅率的級距。配合起徵點減稅更佳,3%的稅負擴大至8000元,10%的稅負擴大至14000元以上,收入在15000元以下工薪階層的稅負大大降低。

2011年採用“減少級次,調整級距”的調整方法,從9個分類變為7個分類,並且1級由5%降低到3%,主要減輕了1萬元以下工薪階層的稅負,所以稅改顯然也是在保障低收入群體的收入,也是稅收再分配理念的體現。

稅率結構,了解一下?

近年來,稅率調整主要體現在,一是級距調整,二是分級調整,對稅率級距的調整,對低收入人群減稅幅度將更大。簡單來説,級距小,累進稅率速度快,累進程度高,稅負加重;級距大,稅負減輕。

中國稅收終於走向了“認人不認錢”

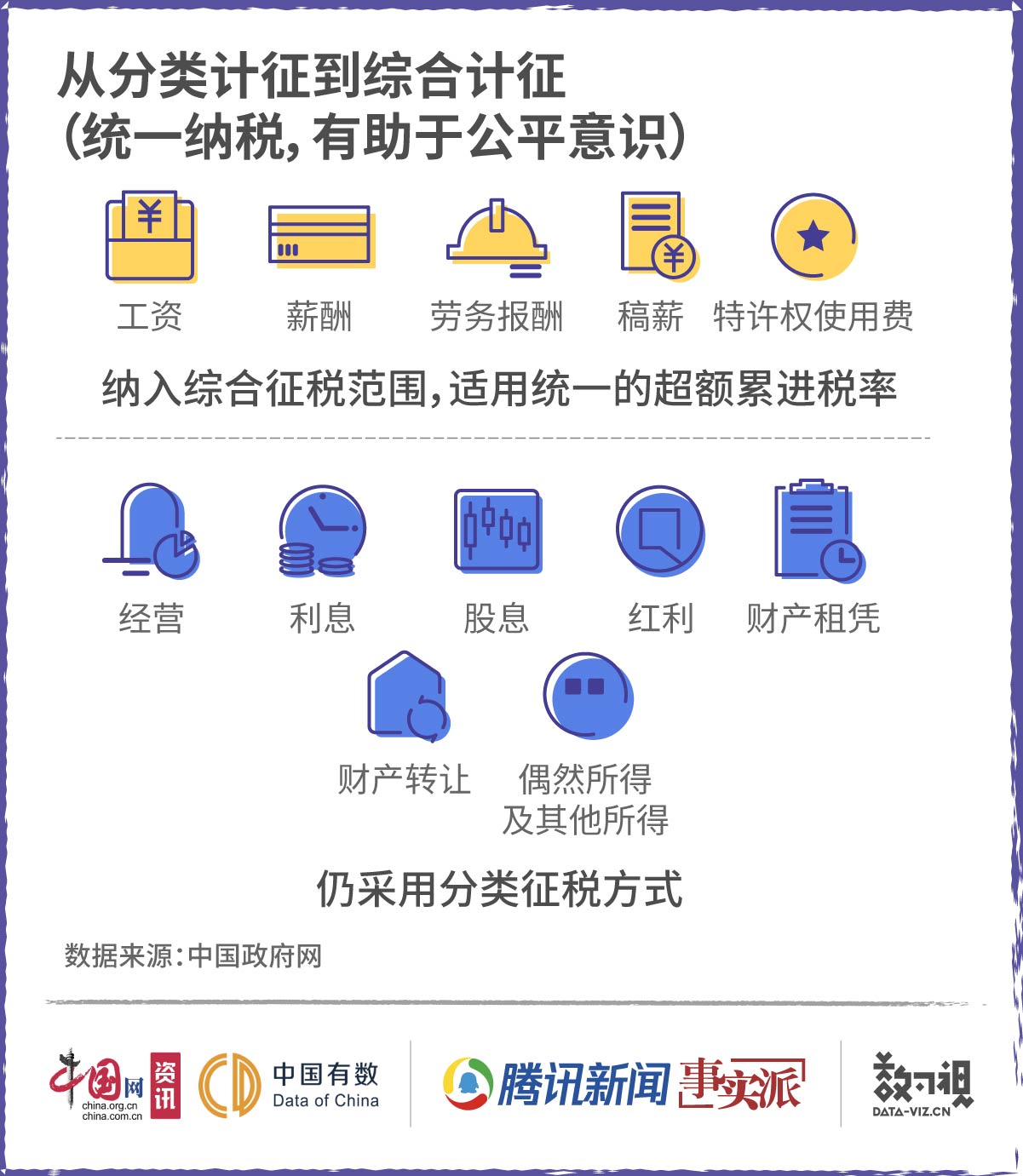

稅收除了再分配的作用,也要保證公平。2018年稅改首次將工資、薪金所得、勞務報酬所得、稿酬所得、特許權使用費所得等勞動性所得納入綜合徵稅範圍,個稅終於從“認錢不認人“向“認人不認錢“轉變了。

個稅小知識:分類稅制“認錢不認人”,收入相同的人由於個稅來源不同,納稅程度亦有所差別,綜合稅制“認人不認錢”,有利於稅收公平。

稅費扣除標準不再“一刀切”

個體情況多有差異,扣稅標準也不能一概而論。此次稅改引進六項專項附加扣除,稅費扣除標準與“一刀切”揮手再見,實現個性化費用扣除。扣稅單位從個人到家庭轉變,讓扣稅更加貼近納稅人的實際情況,也是公平和重新分配理念體現。

稅收調整,工薪層可期待回歸5年前稅負水準

回歸各行各業,個稅調整又將産生哪些影響?對普通工薪階層來講,可以期待回歸5年前的稅負水準。我們扒了扒各個行業的數據,得到了下面這張行業減負圖。

此次調整後,減稅效果十分明顯,不同行業的稅負均出現不同程度回落,採礦業,製造業和建築業是最大受益者。

根據歷年統計年鑒,採用時間序列法進行預測,擬合得出2018、2019和2020年各行業平均薪酬,根據稅收條件,得出稅負最輕的四大行業分別農林牧漁業,住宿和餐飲業,水利、環境和公共設施管理業,以及居民服務、修理和其他服務業,基本為一二産業;稅負較重的行業top3則為資訊傳輸、軟體和資訊技術服務業,金融業,以及科學研究和技術服務業,為第三産業。